親子で「お金の話」をするのは難しい?~お小遣いから進学費用まで、プロが教える話すコツとポイント~

2023年09月22日 | お金のこと -Wealth-

#お金 #今できること #保険 #人生100年 #ライフスタイル #インタビュー #家庭・育児 #健康

2022年4月から高校生が必須科目として金融について学ぶ、いわゆる「金融経済教育」が始まりました。これについては当初から、「良い取り組みだ!」と好意的な反響が多く、親御さんの中からは、「私も受けたかった」との意見も見られました。

そこで本稿では、「金融経済教育が始まって以来、子どもを通して親にどのような意識変化があったか?」を調査した「金融経済教育とライフマネジメント®に関する調査2023」をもとに、親子での「お金の話」に関する現状や、ご家庭でこれを話題にする際のポイントについて取り上げます。

お金の話は誰が教えるべき?親の本音と現実

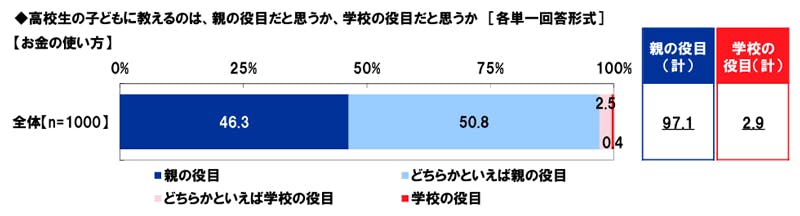

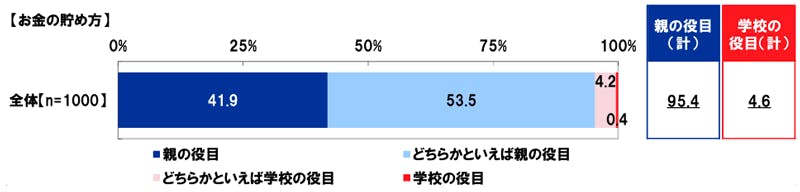

まず、子どもに対して「お金のこと」を教えるのは誰の役目だと考えているか、高校生の子どもを持つ30歳~69歳の男女計1,000名に尋ねた結果について見ていきましょう。

【お金の使い方】については、親御さん達の46.3%が「親の役目」と考えており、「どちらかといえば親の役目(50.8%)」と合わせると、97.1%が、「お金の使い方を教えるのは親の役目だ」と考えていることがわかりました。

また、【お金の貯め方】についても、95.4%が「親の役目」だと考えていることが明らかになりました。

その他、【資産運用】【生活設計・ライフプランニング】【お金のトラブルの避け方】といった項目を見ても、軒並み「教えるのは親の役目」と考えられているとのこと。

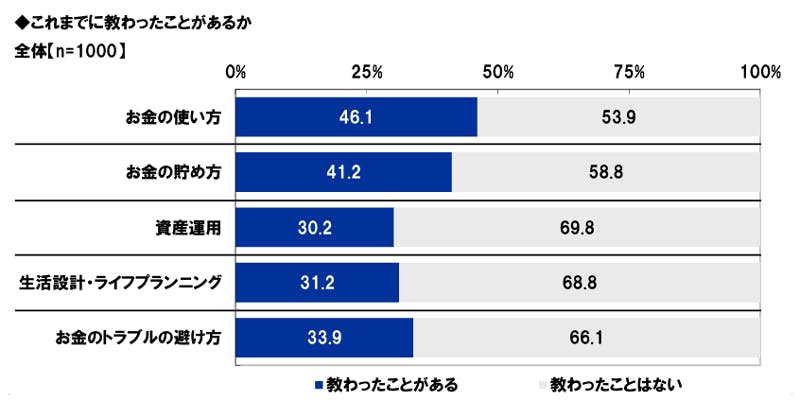

一方、同じ回答者達が【これまでにお金のことを教わったことがあるか?】というと、【資産運用】【生活設計・ライフプランニング】【お金のトラブルの避け方】など、専門性の高い内容になるにつれ、学んだ経験がある人は少ないことがわかりました。

このような状況の中で親御さんは、「自分は学んでいないけれど、子どもにお金のことを教えるのは難しい」と感じているのではないかと推察します。

そこで、ここからは、アクサ生命のFA(フィナンシャルプラン アドバイザー)として活動している木村冬悟に、「どのような点に注意しながら家庭で『お金の話』をすればいいか?」について聞いた内容をお伝えします。

●参考記事

親世代が「自分も学びたい金融経済のトピック」とは?~大人はただ学ぶよりも、信頼できる「聞けるひと」探しの方が重要~

親から子どもに教える「お金の使い方 基本の話」とは?

――金融経済教育を受ける機会が乏しかった親にとって、子どもと「お金の話」をするのはハードルが高いと感じるのではないかと想像されます。また、キャッシュレス化を始め、最近は昔とは前提条件が違う状況が増えてもいます。それらを踏まえて、「親子でお金の話をする際に、親御さんが注意すべきポイント」はありますか?

木村:確かに、40~60代のひと達はこれまで金融経済教育を受ける機会がなく、自分自身が「学ぼうとしているところだ」というひとも少なくないと考えます。そのため、「子どもに教えるのは…」と感じるかもしれませんが、避けては通れない話題でもありますよね。

私の場合、子どもがまだ小さいのでそれほど込み入った話をすることはありませんが、「モノを買う時には、必要なものと欲しいものを区別しよう」という基本の話は常々しています。「お金を計画的に使うこと。欲しいから買う、ではなく、必要なものかどうか自分自身に確かめること」は、すべての年齢に当てはまる事柄だと言えます。

先ほど挙げられたキャッシュレス化についてですが、最近、「キャッシュレス化によってお金を使っている実感が湧きづらい」という声はたびたび耳にします。大人でもそう感じるのですから、子どもにとっては、「あのカードをかざしたり、差し込んだりしたらモノが買える」と思ってしまっても仕方がないのかもしれません。

「残高が減る」「後で請求される」ということがわかりづらい状況なので、「お金は使ったら減るものだ」というのをリアルに知ってもらう工夫は必要ですし、まだ小さいうちは特に、現金を使うことも大事にしたいものです。

親が注意してあげたい子どものお金のトラブルと対処法

――キャッシュレスに関連して、最近は詐欺等の手口の巧妙化が指摘されています。「子どもが被りやすいお金のトラブル」とそれへの対処法についてもお聞かせください。

木村:お子さまに限って言うなら、スマホに関連したエピソードはたびたび耳にします。「ゲームに高額課金をしていたけれど、請求が届くまで気づかなかった」といったことや、「知らないうちにサブスクリプションサービスに入っていた」「動画投稿者に何度も“投げ銭”をしていた」なんて話もあります。

自室が与えられる年齢になると、部屋の中で夢中で動画を見ていたり、スマホでオンラインゲームをしている場合も多く、親は気づき辛いもの。さらに、スマホに親のクレジットカードを登録していてロックもかけていない状態なら課金もできてしまうので、これは注意しておきたいですね。かといって部屋を覗き込んで注意するというのも干渉し過ぎな気がするので、悩ましい問題です。

親御さん側ができることは、暗証番号を設定してロックをかけ、勝手にクレジットカードの決済ができないようにしておくこと。あとは、「どうしても課金したい時はきちんと言うこと」と、ルールを決めて言い聞かせて徹底することが大事です。クレジットカードの話が出たので補足としてお話ししたいのが、親御さん自身の問題についてです。

まれなことではありますが、「クレジットカードを作った時に『リボ払い』にチェックが付いていたようで、知らないうちに返済金額が膨らんでいた」というご相談を受けることがあります。

住宅ローンの審査を控えているなどの場合、そうした状況だと不利な判断に傾くおそれがあるので、ぜひクレジットカードの利用明細を確認して、問題があれば専門家に相談するようにしてほしいです。

●関連記事

身近なところから始めよう!“お金にまつわる落とし穴”を回避するために身に付けたい金融リテラシー

親子で語る「大学進学や将来必要なお金の話」注意するべきなのは?

――「親子でお金の話をする」となると、教育費、中でも大学進学費用は大きなトピックです。調査によると、大学入学に向けた教育資金について、【受験費用は平均23.8万円で、入学資金は平均51.5万円。年間あたり101万ぐらいだ】と考える傾向があり、それに向けて準備しているご家庭が多いようです。

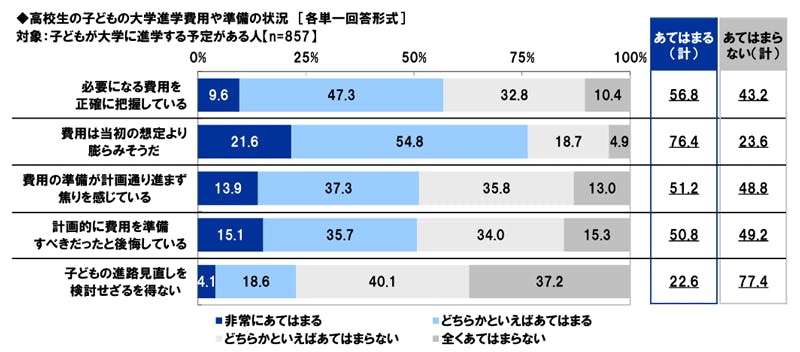

その後、以下のグラフのように「不足しているかもしれない」と感じ始めることもあるそうなのですが、実際に、「大学進学の費用が足りないかもしれない」という相談を受けることはありますか?

木村:進学費用に関する不安をきっかけにご相談を受けるケースは少なくありません。どうして不足することになったかはそれぞれのご事情によりますが、詰まるところは「これまで教育資金の準備について、しっかりと相談できるひと、アドバイスしてくれる相手がいなかった」というところに行き着きます。

たとえば、「自分の大学進学の費用は親に出してもらったので、細かいことはわからない。だいたい200万円くらい用意しておけば大丈夫だろう」と、想像や思い込みで準備を進めてしまい、誰も「それでは間に合いませんよ」と気づかせてくれなかった、というわけです。

確かに、専門学校や短期大学への進学を考えているなら200万円程度でも何とかまかなえる可能性はあります。しかし、実験や実習に費用がかかる分野に進学したいとなると、それでも十分ではありません。4年制大学や留学も視野に入れているとなればなおさらです。

そのほか、「大学進学のために5~600万円を準備していたけれど、高校は私立に行くことになり、高校進学のタイミングで200万円ぐらいを切り崩すことになった」というケースもありました。そのため、「大学進学にあたって、200万円不足してしまう。これからできる対策はないか?」というご相談を受けたこともあります。高校から大学進学までの期間は3年程度なので、その間に200万円準備しようと思うと、正直なところ家計の負担は小さくはありません。

――最初に教育資金について計画する際に、高校も大学も私立に通うことを前提に考えておけば、と悔やまれる状況ですね。

木村:そうですね。高校の公立と私立との教育費負担の差は、3年間でおよそ200万円程度と言われるので、この分を想定したプランを立てているかいないかは、その後の大学進学にも大きく影響します。

ですから、私がお客さまから「大学資金を含めた教育費の準備について早い段階から相談したい」とお声がけいただいた時には、まず、ご自身の過去の体験を聞かせていただくようにしています。

多くの場合、親御さんは「自分がしてもらったように、子どもにもしてあげたい。自分ができなかったことを子どもには諦めずにやり切ってほしい」と考えるもの。

たとえば、「部活で思わぬ才能が開花して、充実した青春時代を送ることができた。そういう経験を子どもにもしてほしい」とか、「自分が子どものころは、高校は公立以外に選択肢はなかった。だから、子どもにはいろんな選択肢から選べるようにしてあげたい」といった話が出てくると、「それを前提にプランを立てていこう」という気持ちを持っていただきやすいので、堅実なプランを練りやすくなります。これなら、お子さまの夢や将来のことがそれほど決まっていなくても柔軟に対応ができる可能性が高まるでしょう。

大学の進学費用だけではありません。近年は、AIの発達で「既存の仕事が奪われる」との話が出ています。この波に飲まれないようにするには「体験価値が大切だ」と考え、いろんなところに旅行に行ったり、博物館を巡ったりするなど、通常の学習では得られない特別な体験をたくさん積ませてあげようという考えが広がっています。

これ自体はとても素晴らしいことですが、そのためにもやはり資金は必要です。そのほか、塾や予備校の費用も含め、想定以上に余裕を持たせたプランづくりは今後もますます重要だと考えます。

――そうやってひとつ一つ紐解いていくことは非常に重要ですね。

木村:そうですね。実際に、お話しをしてプランを提案すると、「今からどんな準備をしていけばいいか明確になって、すごく安心しました」とおっしゃる方は多いです。

親御さんの中には、「考えてはいるんだ」という方もいらっしゃると思うのですが、上述のような落とし込みまではし切れない場合が多く、それは忙しい日々の中で仕方がないことだと思います。だからこそ、「私のような専門家を活用して、無理なく取り組みましょう」というようにお伝えしています。

――準備ができるほど時間に余裕があればいいのですが、やはり「奨学金制度を利用するほかない」という状況も考えられます。

木村:最近は奨学金制度についての議論も白熱していますね。給付型の拡充も検討されていると聞いています。ただ、現状では多くの場合、「大学進学に必要な500万円超のお金を借りる」という形になるので、やはりしっかりと自覚を持つことが重要です。

特にお子さまにとっては、ご自身が卒業後に全額返済していくことになるので、就職して社会人になった後のライフプランに大きく関わってくることはしっかり押さえておきたいポイントです。また、親御さんにとっても「万が一お子さまが支払えなくなったら、一括して返済しなければならない」ということを十分に理解しておくべきです。

こう聞くと、奨学金制度を利用することに二の足を踏んでしまう、という意見も出てくるかもしれません。しかし、大学に進学することで拓ける未来もたくさんあります。そこを踏まえて、ぜひ将来を考え話し合うきっかけにしていただけたら、と思います。その際、制度面のことや実際に貸与型の奨学金制度を活用したあとの返済についてのお話しも、アドバイスができるFAはおりますので、ぜひご相談いただければと思います。

アクサ生命 首都圏第六FA支社 営業1課 Executive

木村 冬悟

大学で建築を学びハウスメーカーに約4年勤務後、2009年2月アクサ生命のFAに転職。

入社以来、出会う人へライフマネジメント®の機会を提供し続ける。現在は全顧客へ年に1度の定期アフターフォローを実施。相続診断士として、顧客と親族を含む相続対策まで含めたカウンセリングを心がけている。

日々の営業の傍らアクサ生命の「ライフマネジメント®」の普及と次世代リーダーの育成を目的とし、ライフプランを通じて正しく保障販売ができ、紹介連鎖を基本としたマーケット拡大の手法を学ぶため2011年より開校した「LNASアカデミー」講師。

財務・資産コンサルティングチームメンバー

LNASアカデミー講師

2023年度MDRT成績資格会員(Court of the Table会員)

2023年度MDRTアクサ生命分会 分会長

国家資格・2級ファイナンシャル・プランニング技能士

トータル・ライフ・コンサルタント(生命保険協会認定FP)

相続診断士

T-PEC DofD認定アドバイザー

2023年AXA Primeメンバー

※ 「ライフマネジメント®」はアクサ生命保険株式会社の登録商標です。

アクサ生命の無料コンサルティングサービス「ライフマネジメント®」とは、人生の理念とそれに基づいた目的、ビジョンを土台にして、何を、いつ達成するのかという「目標」と、実現するための計画「ライフプラン」を作成し、実践していく中でライフサイクルに応じた見直しを継続的に行なっていく取り組みです。

【調査概要】

- 調査タイトル:「金融経済教育とライフマネジメント®に関する調査2023」

- 調査対象:ネットエイジアリサーチのインターネットモニター会員を母集団とする30歳~69歳の男女で高校生の子どもがいる人

- 調査期間:2023年3月1日~3月2日

- 調査方法:インターネット調査

- 調査地域:全国

- 有効回答数:1,000 サンプル(有効回答から抽出)

- 調査協力会社:ネットエイジア株式会社

※本調査の全量は、以下よりご覧いただけます。

(https://www2.axa.co.jp/info/news/2023/pdf/230323.pdf)

AXA-A2-2308-2939/9WD

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。

あなたの「夢」を叶え、人生100年時代を豊かにするためのプランを一緒に考えませんか。

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

Copyright © AXA Life Insurance Co.,Ltd. All Rights Reserved.