身近なところから始めよう!“お金にまつわる落とし穴”を回避するために身に付けたい金融リテラシー

2019年7月22日 | お金のこと -Wealth-

人生が100年にもなるという超長寿社会が現実のものになろうとしている日本。近頃、老後に必要な生活資金などを「公的年金などの社会保障制度を頼るだけでなく、自分自身が努力して準備する必要がありそうだ」といった話がよく聞かれるようになりました。これに伴い、投資信託や債券などを用いた資産形成に関心を寄せるひとも増えてきているようです。

一方で、多くのひとが、老後を含めた人生に必要なお金の準備・管理をどのようにやっていけばいいのか分からない、と不安を感じているとの話も聞かれます。

こうした課題を解決するために役立つのが「金融リテラシー」です。

お金に関する知識を身に付け、これをどう活用するかのセンスを磨き、判断力を養っていくこと、とも言い換えられるでしょう。では、具体的にどのように知識を得ていけばいいのか?方法を考えてみましょう。

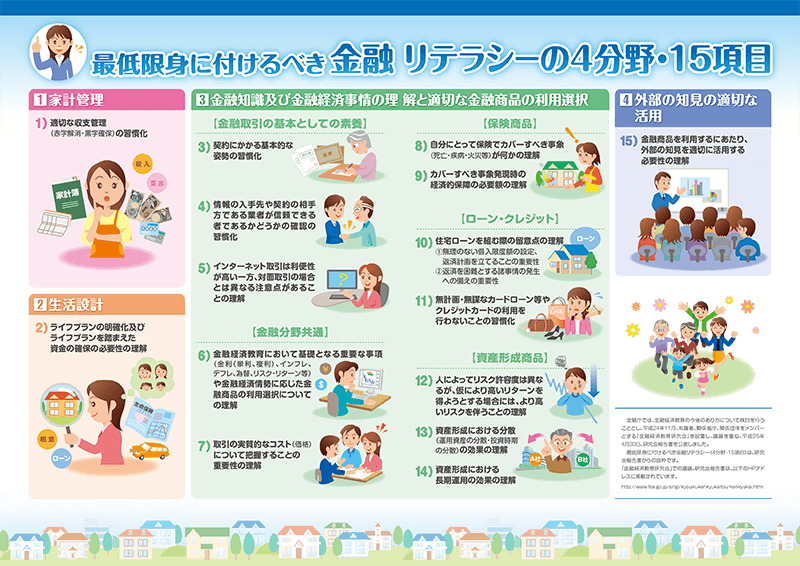

金融庁が掲げる「最低限身に付けるべき金融リテラシー」

我が国の金融システムの安定や利用者の保護、市場の透明性を支え、企業や経済が持続的に成長することや国民の経済的な安心に取り組む行政機関として発足した金融庁。ここからも、金融リテラシーを身に付けることの重要性を広く知らせる情報が数多く発信されています。

そうした取り組みの中で「最低限身に付けるべき金融リテラシー」として挙げられているのが、家計管理や生活設計をはじめとする4つの分野とそれに紐づく15項目です。

(出典:金融庁 金融経済教育に関する情報「リーフレット「最低限身に付けるべき金融リテラシー(4分野・15項目)」)

「リーフレット「最低限身に付けるべき金融リテラシー(4分野・15項目)」のPDF版が公開されているので、一度目を通してみると良いでしょう。

こういった情報をチェックすると、「いまの自分がよく理解できていない金融に関する知識はなにか?」が明らかになり、それについて誰に教えてもらうといいか、道筋を付けやすくなるはず。

アクサ生命でも、そうした疑問にお応えできるよう、ライフマネジメント®やマネープランニングの機会を提供しています。

他方、そうした時間を取りづらかったり、もっと実体験に基づいた内容から考えてみたい、と思われる方もいらっしゃるかもしれません。そんな方は、身近な“教材"を活用してみるのもひとつの手でしょう。

クレジットカードを通して、家計管理についての金融リテラシーをUPさせる

私たちの生活の中で、クレジットカードは、支払いに応じたポイントやマイルがもらえるといったメリットも手伝って、日常になくてはならないものになっています。

しかし、それだけではありません。たとえば、光熱費や水道代などの公共料金、日常の買い物でも活用すれば、何にいくら使ったのか利用明細で把握できるため、家計管理についての金融リテラシーを高めるのに役立つと考えられます。

加えて、現金支払いと異なり、主に、一括払い・分割払い・リボルビング払い(リボ払い)といった3種類の方法から支払い方法を選べるので、これを賢く活用すれば、モノやサービスを購入した際に生じる経済的な負担を軽減するなど、家計のやりくりに貢献できる場合もあります。

ただし、使い方には注意も必要です。たとえば、分割払い・リボ払いにすると手数料(利子)がかかるため、一括払いや現金支払いに比べて結果的に割高な価格でモノやサービスを購入することになり得ます。

たとえば、2019年4月1日に9万円の買い物をしたとしましょう。一括払いなら、翌月の期日に9万円支払うわけですが、分割払いやリボ払いの場合は年利(1年間お金を借りていた場合にかかる手数料)〜15%がかかってきます*。

*カード会社によって年利は異なります。

上限の15%をもとに計算した場合、支払うべき元金が合計90,000円だったとして、シミュレーションすると…

<3回の分割払い>

支払い元金(合計) 90,000円

支払い手数料(合計) 2,057円

支払い総額 92,057円(内手数料 2,057円)

<リボ払い(9回で支払うとして)>

支払い元金(合計) 90,000円

支払い手数料(合計) 5,454円

支払い総額 95,454円(内手数料 5,454円)

※15%の年利=1年間かけて支払う、または1年後に支払う場合の利率なので、それまでに支払えたなら、結果として利率は15%より低くなります。

※上記の結果は、実際の支払い金額と異なる場合があります。

※リボ払いについて、10回で支払うなら支払い総額は96,084円(内手数料 6,084円)となります。

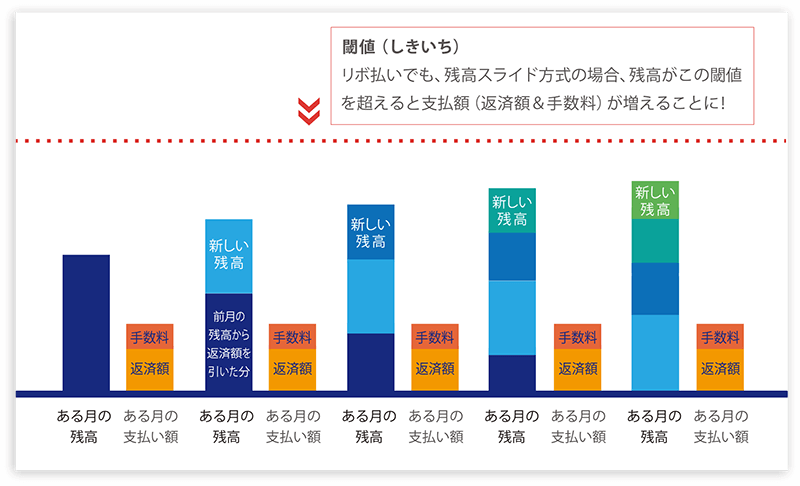

特に、リボ払いの場合、支払額は基本的には一定なので*「たくさん購入しても負担が少ない」と感じ、つい散財して返済するべき総額が把握できなくなったり、支払うべき残高が減らず、場合によっては手数料(利子)が膨らんでしまう、ということも懸念されます。

*残高スライド方式の場合、閾値(しきいち)を超えると支払額(返済額&手数料)が高くなります。

*定額方式の場合でも、残高に応じて手数料が増えることがあります。その場合も毎月あらかじめ定めた金額を支払うので、結果的に残高が減りづらくなってしまいます。

(リボ払いのイメージ)

高校などに出向いてお金に関する知識を伝える講座を行なっているアクサ生命の長澤康夫(第一FA統括部・統括部長)は、次のように注意を促します。

「分割払いやリボ払いを選択すると、計画的に利用すれば支払日を計画して対応できるというメリットがあります。そのため、高額な商品やサービスを購入する機会が広がる可能性もあるでしょう。しかし、後々に支払いが負担になることも考えられます。使いどころを見極め、常にあとどのくらい支払い残高が残っているか確認するのは必須です」。

クレジットカードを利用する際には、その支払いの仕組みを正しく把握したうえで、「自分にとって、どの支払い方法を選択するのがベストか?」を判断する金融リテラシーを身に付けておきたいですね。

また、そうした視点で考えを巡らせることがローン・クレジットに関する金融リテラシー向上に繋がると言えるでしょう。

電子マネーの利用が本格化する中で、これから身に付けるべき金融リテラシーは?

より身近な“教材”として、最近ますます利用機会が増えている「電子マネー・電子決済」についても見てみましょう。

コンビニやスーパー、一部レストラン等のレジ前で小銭を探してまごまごすることがなくなったり、財布を持ち歩く必要すらなくなったりと、メリットは多いように感じられます。

しかし、近年話題の行動経済学という分野では「電子マネーの方が現金よりも出費しているという実感や痛みが少ないので、衝動買いや買いすぎに陥りやすくなる」との指摘もあります。

(参考:ダン・アリエリー『アリエリー教授の「行動経済学」入門-お金篇-』)

今後、電子マネー・電子決済等により急速にキャッシュレス化が進むとされる日本。だからこそ、キャッシュレス社会の主役である私たちは、そのメリットとデメリットをしっかりと理解しておく必要があります。少なくとも、クレジットカードと同様に、支払い残高を把握したり利用履歴を確認する意識を持つようにしましょう。

一方、これから成長するお子さまは「ピッとしたら商品が自分のものになる」というキャッシュレス社会が当たり前の環境で成長していくと想像できます。その便利さの反面、私たちとは違い彼らは「お財布や貯金箱からお金が減って悲しい」という経験を持ちづらくなるかもしれません。

そのことを踏まえ、お子さまに対し、お金をどう稼いでいるか、どのように考えてお金の適切な使いみちを決めるべきか、など生きていくために不可欠なお金との付き合い方について、今まで以上にしっかりと教える機会を持つ必要があると考えられます。

もし、お金が足りなくなって支払いが滞ったらどうなる?

クレジットカードの支払いにしても、電子決済にしても、当然ながら支払い期限がきたらお金を払わなければならないことに代わりはありません。しかし、もし万が一、支払いが滞ってしまったらどうなるのか?念のため確認しておきましょう。

約束の期日までに引き落としができないなどの状況が3回程度続くと、その情報は、信用情報機関である株式会社シー・アイ・シー(CIC)や株式会社日本信用情報機構(JICC)、全国銀行協会(KSC)といった団体に送られることになっています。

これらの団体は、消費者のクレジットやローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟会員から収集し、加盟会社からの照会に応じて情報を提供する団体です。

クレジットカード会社などの与信判断を手助けし、同時に返済能力を超えた多額・多重の借入れに陥らないよう生活者を保護する役割も担っています。

では、実際に支払いが滞ったという情報が登録されてしまったらどんなことが起こるのか、例を挙げてみましょう。

1.新しくクレジットカードが作れない!

2.住宅ローンのほか、各種ローンを組む際に審査が降りない

3.クレジットカードを利用して受けられるさまざまなサービスが受けられない

3つの中でも、1と3は日常生活の思わぬところで「お金にまつわる落とし穴」になる恐れがあります。たとえば、ETCが使えず現金払いのレーンに並ぶことになったり、クレジットカードによる決済なら不要な手数料などがかかったり、そもそもクレジットカードでの決済しか受け付けていないサービスは諦めざるを得なくなったり…。その他、生活の中でクレジットカードを持っている人より不利益を被る場面が想像できるでしょう。

すべての世代にとって十分に気をつけるべきことですが、特に結婚や自宅の購入など大きなライフイベントを控える若い年代にとって、上記のような「お金にまつわる落とし穴」は、思い描いていたライフプランを妨げることになりかねません。ただし、上記のようなことを知っていれば回避できるものでもあります。

支払いに関する法的な救済措置は大きく3つ

これまで述べてきたような日常的に活用できる金融リテラシーだけでなく、よりシリアスな場面に直面した時に役立つ金融リテラシーについても念のため触れておきましょう。

代表的な例として紹介したいのが、キャッチセールスや架空請求、デート商法などへの対処法です。これに対抗する最も有名な制度と言えば、「クーリングオフ制度」。一定期間内であれば、所定の書面に必要事項を記入して郵送すれば解約でき、その書面はwebサイト等でも公開されています。

ただし、一定期間を超えると使えない制度でもあるので注意が必要です。特に、継続的に受けるサービス(エステ、エクササイズ、英会話など)については、途中解約が可能かどうか、契約時にチェックすることが思わぬトラブルの回避策になり得ます。

このほか、もし払えないほどの負債を抱えたら「債務整理」を行なったり、最終手段として「自己破産」という選択肢を検討したり、という救済措置もあります。

可能な限りこうした措置を検討する場面は避けたいものですが、どうしても頼らざるを得ない状況に追い込まれたら、弁護士などの専門家に相談することはもちろんですが、「こうしたセーフティネットが選べるんだ」ということを思い出せるようにしておきましょう。

金融リテラシーを身に付けることも幸せな人生の支えになる

前出の長澤は、高校生を対象とした金融知識を伝える講座の冒頭で、毎回「健康な身体と健全な心、そして、ほどほどのお金がバランスよく整っていると充実した人生が送れるのだと思います。特に、お金に関しては、ほどほど、という考え方が大事です」と話します。

これには、社会に出て、これまで手にしたことがないほど大きな金額を手にすることになる未来の担い手に対して、自分の人生に合っていてそれが人生の糧になるような“正しいお金の使い方”ができるひとになりますように、との想いも込められています。

人生において、お金との付き合いを止めることはできないもの。それならば、金融リテラシーを身に付け、お金を自分にとって幸せな生活を支えるものとして活用していきたいですね。

あなたの「夢」を叶え、人生100年時代を豊かにするためのプランを一緒に考えませんか。

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-