人生100年にそなえる資産形成 ― 変額保険のご紹介

人生100年時代を賢く生きる。

近い未来、平均寿命が100歳を超えると言われている今、人々の生活や消費行動も大きく変化し、ライフイベントも多様化しています。アクサ生命はそんな人生100年時代を歩む皆さまの未来に寄り添ってまいります。将来のこと、一緒に考えてみませんか。

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。まずは将来必要となる資金について、この動画をチェックしてみてください!

将来必要になる三大資金とは?

住宅資金、教育資金、老後資金の3つの資�金は「人生の三大資金」と呼ばれています。

ここでは、老後資金について考えてみましょう。

セカンドライフに必要なお金 - 老後資金

夫婦2人で安心したセカンドライフを送るためには平均約1,414万円必要と言われています。^*1^

さらに、公的年金を受取るころには、いまの給付水準が保たれているとは限らないのです。

*1 出典:総務省「家計調査年報(家計収支編)平成27年」

・高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)1ヵ月あたりの平均的な収支

・男性65歳時の平均余命19.46年。出典:厚生労働省「平成27年 簡易生命表」

出典:国立社会保障・人口問題研究所「日本の将来推計人口」(平成24年1月推計)の総人口、年齢4区分(0~19歳、20~64歳、65~74歳、75歳以上)別人口および年齢構造係数:出生中位(死亡中位)推計をもとにアクサ生命にて試算。

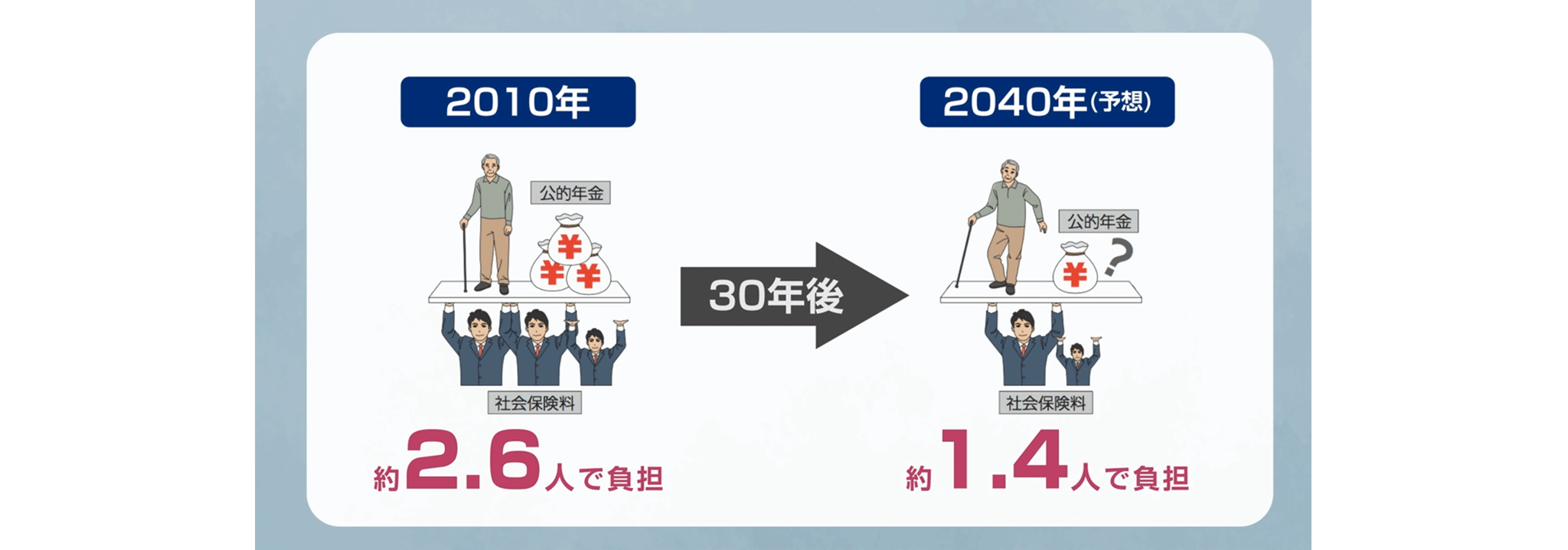

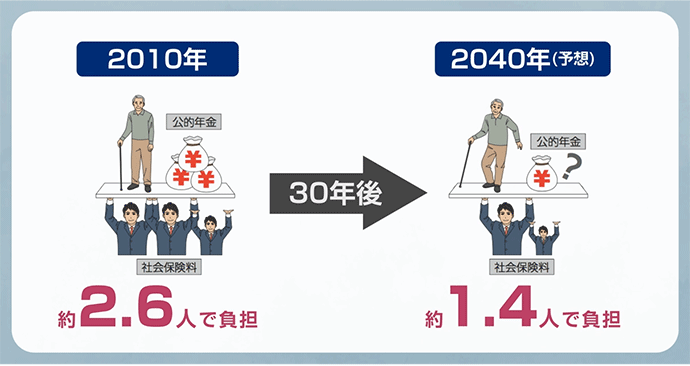

現在の公的年金制度は若い世代から徴収した保険料を高齢者に給付するしくみです。

このままでは、将来受給できる額に影響が出る可能性があります。

将来必要な資金をつくるには、公的年金だけに頼るのではなく、自助努力が必要です。

投資での資産形成

「投資」は「投機やギャンブル」ではありません。

「投機��」とは、ハイリスクのもとで、短期的に利益の確保を目指すことを言います。

そして、「投資」とは、コツコツと時間をかけて『お金を育てる』ことです。

「投資」を行うことで無理なく確実に資産形成ができます。

次の章では、少額からでも資産を形成できる長期分散投資についてご説明します。

このページでは、以下の章に分けて資産形成と変額保険についてご説明しています。

動画と合わせて是非チェックしてみてください!

長期投資とは

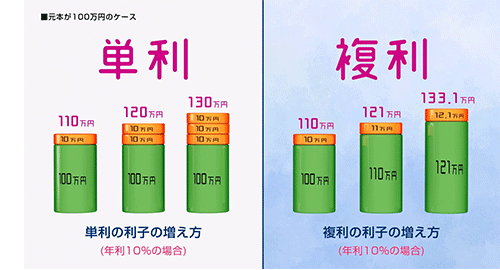

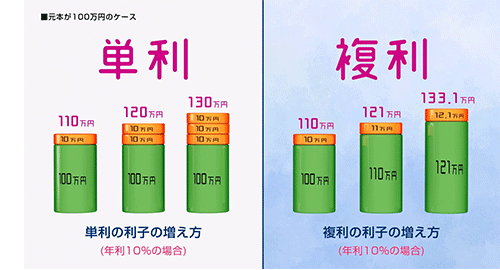

単利と複利の違い

まずは、単利と複利の違いを理解しましょう。

「単利」とは、当初の元金に対してのみ利息がつくことを言います。

それに対し、「複利」とは、元金とそれに付いた利息を次の元本として再投資したものに利息がつくことです。

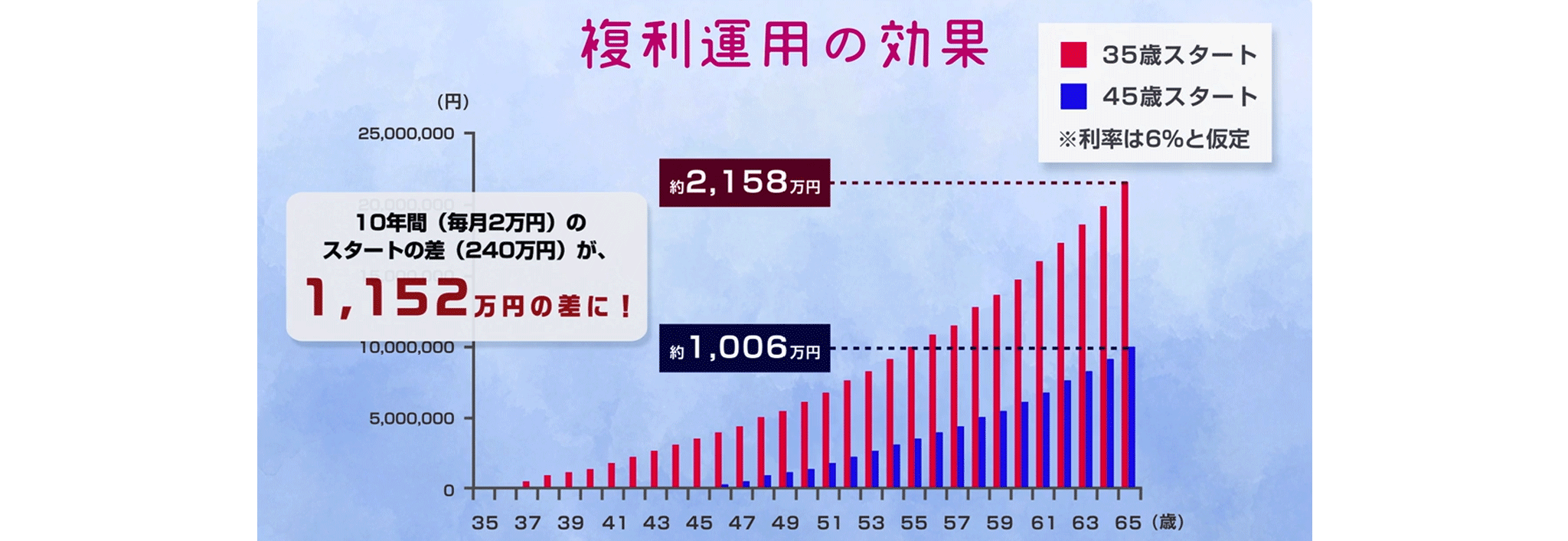

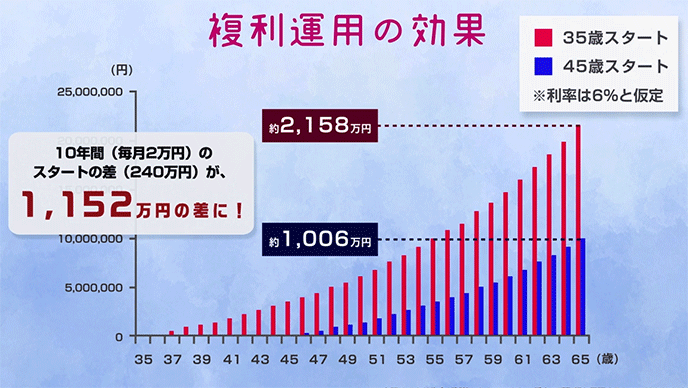

運用の期間が長くなるほど、複利の効果は大きくなっていきます。

上記はアクサが試算したものであり、将来の受取額を保証するものではありません。

長期投資のメリット

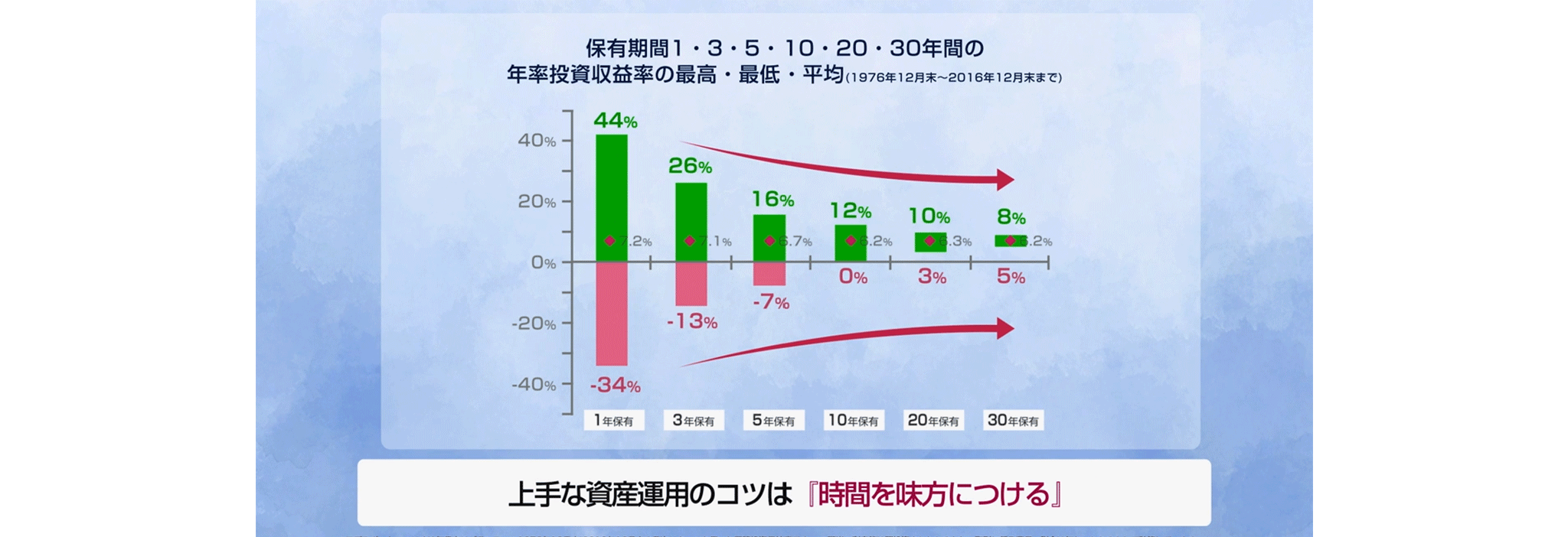

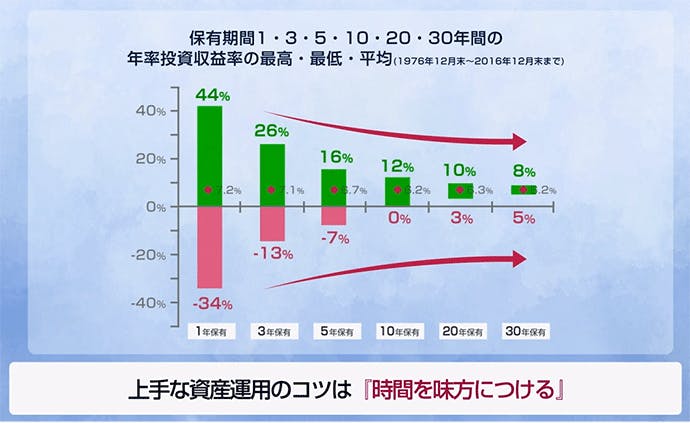

投資期間とリスクの大きさは反比例していきます。

モデル��ポートフォリオは毎月末リバランス。※1976年12月末~2016年12月末の月次リターンを用いた累積投資収益率です。

配当、利息等は再投資されたものとし、取引に係る費用、税金は無かったものとして計算しています。

上記のグラフは前記試算前提条件にもとづき運用を行ったと仮定した場合の推移を事後的に検証したものであり、実際の運用実績とは異なります。あくまでも仮定の数値およびその推移に過ぎず、将来の運用成果を示すものではありません。

<出所>日本株式:東証一部時価総額加重平均収益率、外国株式:MSCIコクサイ(グロス、円ベ-ス)、日本債券:野村BPI総合、外国債券:1984年12月以前はイボットソン・アソシエイツ・ジャパン外国債券ポートフォリオ(円ベース)、1985年1月以降はシティ世界国債(除く日本、円ベース)

Copyright©2017イボットソン・アソシエイツ・ジャパン株式会社

投資期間は長ければ長いほど、リスクの振れ幅は小さくなり、リスクの軽減にもつながります。

上手な資産運用のコツは『時間を味方につける』ことなのです。

分散投資とは

分散投資の2つのポイント

投資の「対象資産を分ける」ことと、投資の「タイミングを分けること」がポイントです。

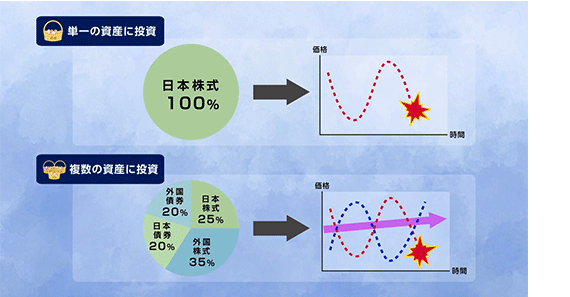

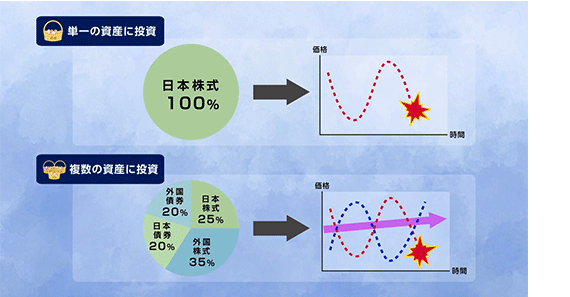

対象資産を分ける

「すべての卵を1つのカゴに入れるな」これは資産運用の鉄則です。

資産を分けて運用し、リスクを減らすことが重要になります。

値動きの大きい金融商品は、そこに資産を集中させることで大きなリターンが期待できる反面、大きなリスクを抱えることになります。

その反対に、資産をいくつかの金融商品に分散させればリスクを分散させることができ、安定した成果が期待できるのです。

タイミングを分ける

投資するタイミングを分散することで、毎月少額から始めることができます。また、長期に継続することで、ドルコスト平均法の効果も期待できます。

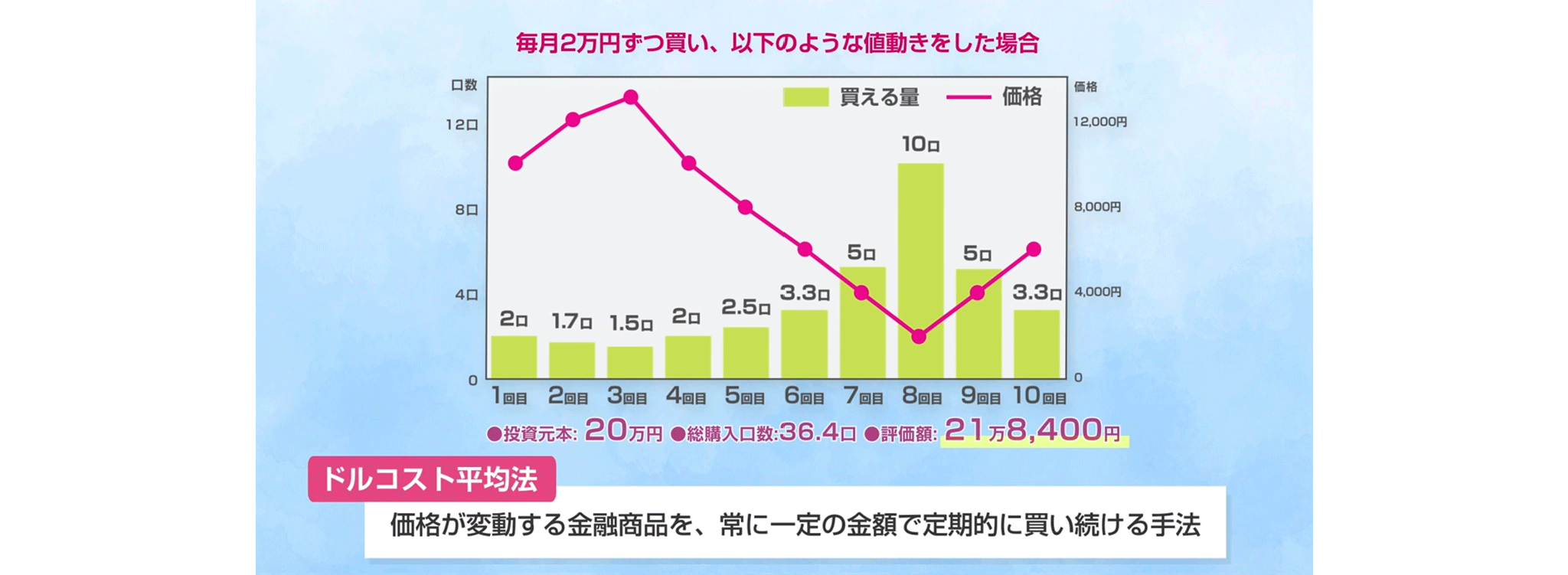

ドルコスト平均法とは

ドルコスト平均法

「ドルコスト平均法」とは、価格が変動する金融商品を、常に一定の金額で、定期的に買い続ける手法のことです。

ポイントおよび注意点をきちんと理解して上手に活かしましょう!

記載の数値は「ドルコスト平均法」の説明をするために、架空の基準価額の推移をたとえとして記載した数字であり、実際の基準価額の推移とは一切関係がなく、将来の成果を約束するものではありません。また、数値は単純化のために極端な値動きで説明しています。

ドルコスト平均法は、将来の収益を約束したり、相場下落時における損失を防止するものではありません。

ドルコスト平均法のポイント

投資するタイミングを分散できるので、価格上昇・下落、どちらの局面でもスタートできる。

購入単価を平準化できるので、高値づかみを回避できる。

日々の価格変動に一喜一憂しないで投資を続けられる。

購入金額を一定に保つことで、

- 価格が高いとき 少ししか買うことができない(購入量が減少)

- 価格が安いとき たくさん買うことができる(購入量が増加)

ただし、ドルコスト平均法は価格が上下に変動する場合には有効ですが、たとえば相場が一方的に動き続ける場合は有効ではありません。

ドルコスト平均法の注意点

価格が上昇し続けた場合は一括投資のほうが有利

最終的な価格によってはマイナスになることもある

ドルコスト平均法は損失を防止する投資法ではありません。

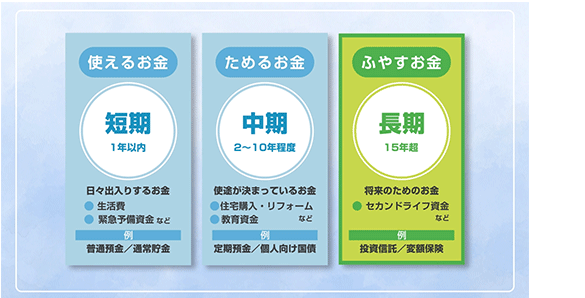

お金を色分け

投資を始める前にまず、月々の家計のお金をどう使う予定か自分で確認することが大切です。

月々のお金を

生活資金(使えるお金)

使用予定資金(ためるお金)

余裕資金(ふやすお金)

の3つに分けて、それぞれ色分けすると分かりやすくなります。

そして、この中の「余裕資金」を投資に回します。ゆっくり、じっくり長い目で投資を行っていくことが上手な資産運用のコツです。

積立投資シミュレーション

積立投資/ドルコスト平均法シミュレーション

価格が変動する金融商品を常に一定の金額で買い続ける「ドルコスト平均法」で投資した場合の、市場価格の変動パターンによる効果の違い、または、過去のリアルな市況ではどのような成果が出たかをシミュレーションすることができます。

【ご注意】

このシミュレーションは、アクサ生命の変額保険商品のシミュレーションではありません。

かんたん複利計算ツール

毎月一定額を投資した場合の投資結果のほか、目標金額を達成するために毎月いくら積み立てる必要があるかをかんたんに計算できます。

【ご注意】

このツールは、期間内の利率を一定として単に複利計算したもので、算出された数値は特定の金融商品で運用したもの(受取額)ではありません。

変額保険とは

日本では、年間約134万人の方が亡くなっています。^*2^

それを1年365日として換算すると、1日に亡くなっている人の数は、なんと1日平均3600人にものぼります。もしもの時に、しっかり備えておきましょう。

*2 出典:厚生労働省「平成28年人口動態統計の年間推計」

死亡した場合の保障を確保しながら、将来のための資産形成も可能な変額保険(有期型)があります。

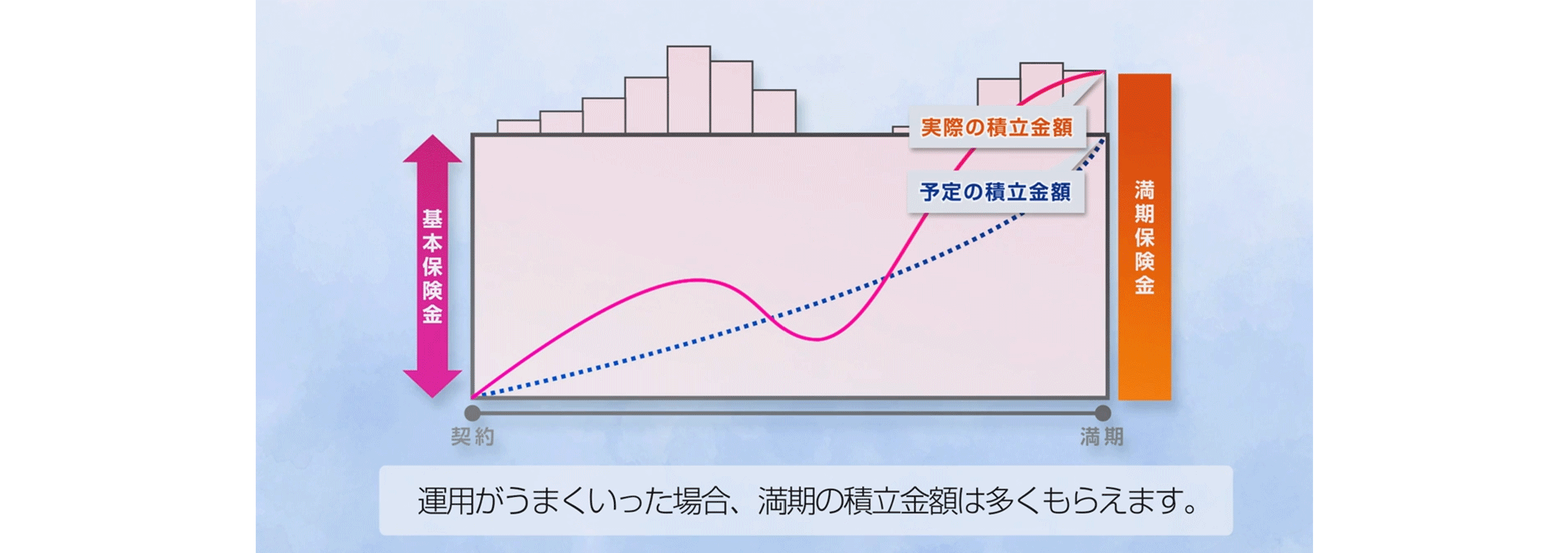

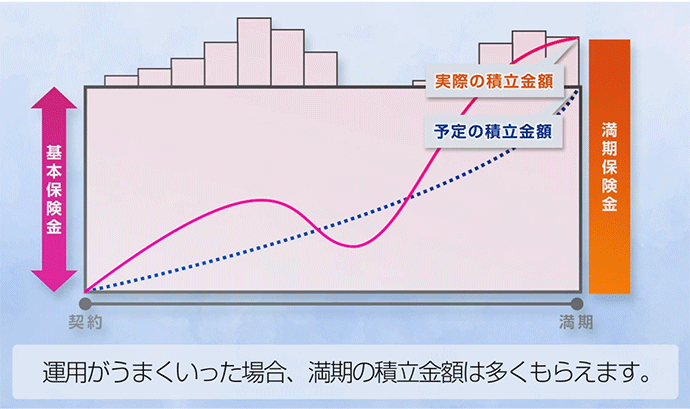

死亡・高度障害などの保障を確保しながら、将来に備えて資産の�長期運用がセットになった変額保険(有期型)で、満期の積立金額は運用次第で支払った保険料より多く受取れることがあります。

変額保険(有期型)の例

表示のイメージは、運用が予定よりもうまくいった場合を掲載しております。実際の積立金額は運用状況に応じて変動します。

「変額保険」は、お支払いいただく保険料から各種費用控除後の金額を運用に回す仕組みのため、短期の資産運用には向かない商品です。

アクサ生命では、死亡保障を確保しながら、将来のために資産形成をお手伝いする保険をご用意しております。

ユニット・リンク

死亡保障を準備しながら、積極的な資産形成ができる変額保険です。

詳しくはこちら →

専門スタッフによる高水準な保険のご提案

業界共通資格試験である変額保険販売資格試験の合格に加えて、アクサ認定変額保険アドバイザーに認定された専門のスタッフが、お客さまへ正しく高品質な変額保険アドバイスをご提供します。

AXA-A1-2212-1776/9WD

- HOME>

- 変額保険