老後資金は何にどのくらい必要?考えておきたい老後に必要なお金のこと

2019年10月16日 | お金のこと -Wealth-

#ライフスタイル #お金 #介護 #人生100年 #今できること #老後 #保険

「老後資金2,000万円問題」を耳にされた方も多いのではないでしょうか。「老後生活が20~30年続くとすると、公的年金以外の老後資金として1,300~2,000万円不足する」と金融庁公表の報告書に記載されていたことがニュースで大々的に取り上げられました(2019年6月3日「金融審議会市場ワーキング・グループ報告書『高齢社会における資産形成・管理』」)。

そこで今回は、老後までに準備したほうが良い金額とはどれくらいなのか、老後資金を貯めるにはどうすれば良いのかについて考えていきます。老後資金について漠然とした不安のある方、これから老後資金を貯めていきたい方はぜひご一読ください。

ゆとりある老後生活に必要なお金【老後資金】とは

老後資金とは

老後がいつを指すかは人によってさまざまですが、経済的には公的年金や預貯金などを生活資金として使い始める時期を指すことが多いようです。例えば、60歳以降を老後と考えた場合、60歳時の平均余命は、男性で23.84年、女性で29.04年となっています(厚生労働省の「平成30年簡易生命表」より)。

いわゆる「老後」と呼ばれる期間はことのほか長く、これだけの期間にゆとりある老後生活を送るためには、定年退職後から支給される公的年金だけでは、足りないことが予想されています。快適な老後生活を送るためにも、老後資金は不可欠となってくるでしょう。

多くの人が不安視している、老後生活

老後資金が注目されるようになった社会的背景には、加速する少子高齢化により、年金制度を支える現役世代が減少し、将来は年金支給額が減少すると見込まれている点が挙げられます。

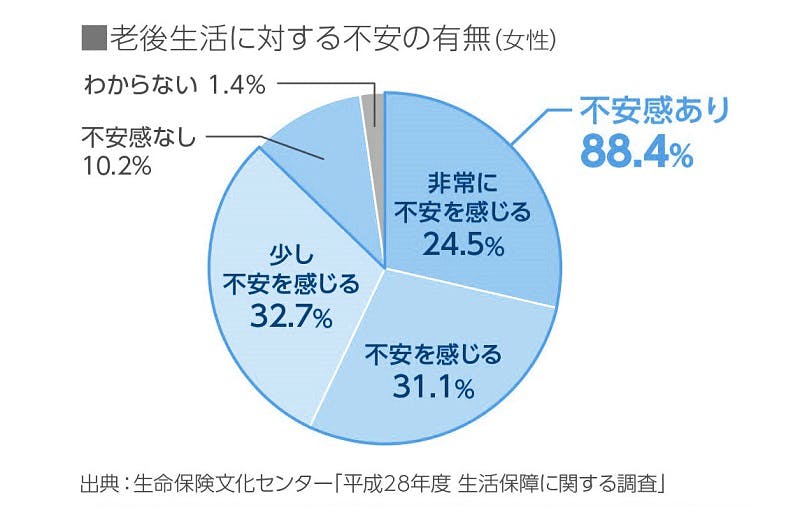

定年退職以降の期間が長くなっている現在、9割近くもの人が公的年金や老後の生活に不安を感じていることが分かります。

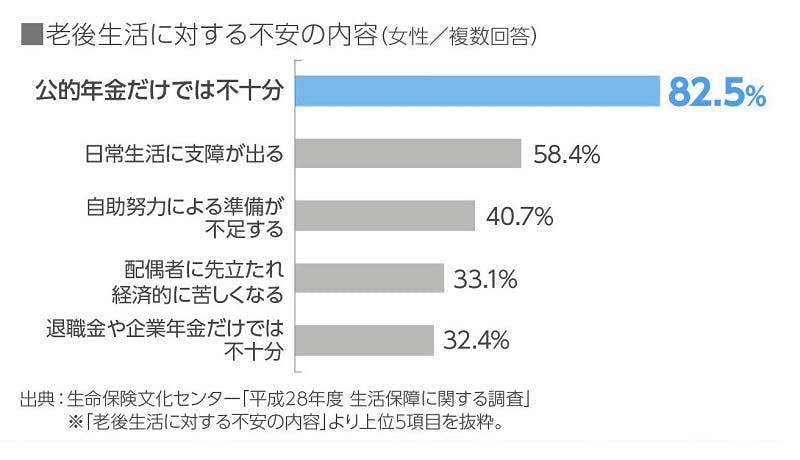

生命保険文化センター「平成28年度 生活保障に関する調査」によると、女性の88.4%は老後生活への不安を感じています。不安の内容では、実に82.5%の女性が「公的年金だけでは不十分」と考えており、多くの女性が老後生活に不安を感じていることが分かる結果です。

公的年金に対する不安を解消するためには、何らかの自助努力が必要になります。では、ゆとりある老後を送るためには、いくらぐらいの老後資金が必要になるのでしょうか。考えてみましょう。

ゆとりある老後を送るためには約3,360万円必要!

ゆとりある老後に必要となる資金はどのくらい?

それでは、総務省統計局の家計調査より、高齢者夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の実収入と消費支出の実態を見てみましょう。

平均的な高齢夫婦世帯の場合、毎月約4万1,000円不足するという試算が出ています。ゆとりある老後を送るにはさらに多くのお金が必要なのです。

このグラフのように、実収入と消費支出の間には、4万円以上の不足分があります。この状態で20年間生活すると、不足する生活費の合計は4万円×12ヶ月×20年間=960万円となります。

しかし、これはあくまでも平均的な家計です。旅行や趣味などを楽しめるようなゆとりのある老後生活を送りたい場合の上乗せ額は、約14万円が必要という調査結果もあります。*1 この場合、14万円×12ヶ月×20年間=約3,360万円もの老後資金が必要です。

それでは、ゆとりある老後に必要とされる資金の内訳について見てみましょう。

ゆとりある老後に必要とされる資金の内訳とは

【生活資金】

食費や生活費などの日常生活にかかる平均的な費用は、先ほどもご紹介したとおり23万5,615円です。ただ、80歳以上になると要介護状態になる率が急激に上がり、日常生活費の構成比が変わってきます。60~79歳までの健康なときに旅行や趣味を楽しみたい場合は、その分の資金を多めに見積もる必要もあるでしょう。

また、生活資金は、日常生活に伴う費用だけではありません。例えば、子どもがいる人の場合は、子どもの結婚・孫の誕生や新居購入など子どもが迎えるライフイベントに伴い、親として出費が必要になる場合があります。

【生活資金以外に必要となる資金】

ここまで紹介してきた生活資金以外に必要となる資金は、主に病気やケガ、介護など、医療・介護に関する資金です。医療費は、一般もしくは低所得者の場合、70歳未満で3割負担、70歳以上74歳までは2割負担、75歳以上は1割負担となります(2019年時点)。*2

それでは、各費用についてもう少し細かく見ていきましょう。

・入院、手術費用

入院に必要な費用は、約1万400円プラスアルファ*3 が目安です。35~64歳までの平均入院日数は24.4日ですが、75歳以上になると47.6日と約1.9倍に跳ね上がります。*4

75歳以上の場合、1回の入院費用は約49万9,200円プラスアルファが目安となります。

病気の種別によっても、入院、手術費用は大きく異なります。全日本病院協会によると、2018年度における1回の平均入院費用の例として以下のようなデータがあります。*5

・急性心筋梗塞:178万4,414円、3割自己負担額:約53万5,324円

・脳梗塞:154万2,822円、3割自己負担額:約46万2,846円

・肺炎:72万3,499円、3割自己負担額:約21万7,049円

実際には、高額療養費制度があるため、ここまで大きな負担にはなりません。しかし、入院日が月をまたぐ場合は自己負担額が2ヶ月分必要になるなど、負担額は決して少ないとはいえないでしょう。*6

・介護費用

80歳以上になると、要介護・要支援の認定を受ける人が増加してきます。厚生労働省の平成28年のデータでは、80~84歳では28.4%、85歳以上になると59.1%が要介護・要支援を受けている状況です。*7

介護費用は、介護が必要になった年齢と所得、介護の認定レベル(在宅or施設、要支援1~2、要介護1~5)によっても大きく変化します。介護費用にも、高額療養費制度と同じく、高額介護サービス費として一部の払い戻しを受けられる制度がありますが、月々の負担はゼロにはなりません。高額介護サービス費制度を利用しても、所得によって毎月1万5,000円~4万4,400円自己負担が必要となります。*8

・がん治療費用

公益財団法人がん研究振興財団「がんの統計’16」によると、一生のうち「がん」と診断される確率(累積がん罹患リスク)は男性61.6%、女性46.2%と、およそ2人に1人の割合です。がんに罹患すると、手術・入院費用だけではなく、その後の治療費もかさみます。

出典:公益財団法人がん研究振興財団「がんの統計'17」年齢階級別罹患リスク(2013年罹患・死亡データに基づく)

例えば、大腸がんに罹患して結腸切除術を受けた後、化学療法(抗がん剤治療)を受けた場合、1年目にかかる総医療費は、約282万円、医療費3割自己負担の場合約85万円、高額療養費適用後の自己負担(食事代含む)は約56万円との試算もあります。*9

・先進医療技術料

先進医療技術料は、厚生労働大臣によって保険医療との併用が認められている、最先端の医療技術にかかる費用のことです。高い治療効果が期待できますが、技術料は全額自己負担となり、かなりの高額となることがあります。

例えば、がん治療の「重粒子線治療」や「陽子線治療」、白内障の「多焦点眼内レンズを用いた水晶体再建術」が先進医療技術の一例です。*10

これらの先進医療にかかる技術料の平均額は、重粒子線治療で約315万円、陽子線治療で約277万円、多焦点眼内レンズを用いた水晶体再建術で約58万円です。*11

※上記例は2019年10月時点で厚生労働大臣により定められている先進医療です。先進医療は随時見直されますので、最新の内容は厚生労働省のホームページでご確認ください。

※2016年4月より重粒子線治療・陽子線治療は、一部、健康保険の適用となっています。

・死後清算費用

死後清算費用とは、葬儀代や入院費用の清算、墓を新規購入する場合の費用など、自身が亡くなった後に相続人が負担する費用です。葬儀代の平均額は約195.7万円*12 、また、入院費用の清算は、年収370万円未満の場合、高額療養費適用後の自己負担上限額プラスアルファで見積もっても1ヶ月当たり約5万円*13 になります。

老後もゆとりのある生活を送るために必要な金額とその内訳を紹介しました。多額の老後資金を準備するためには、早めの資産形成が重要になります。

では次に、老後資金をどのように準備すればよいかみていきましょう。

早めの資産形成が重要に。老後資金を準備するために

老後の生活資金の中心となる年金

老後資金を準備するためには、まず公的年金制度について知り、不足分を私的年金やその他の資産でどこまで補えるか整理することが重要です。さらに、老後の支出についてもシミュレーションしておきましょう。

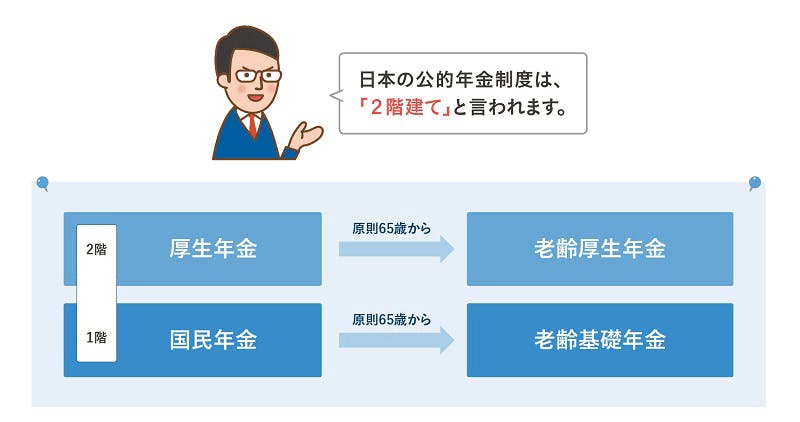

まずは、老後の生活資金の中心となる年金。公的年金、私的年金について解説します。日本の公的年金は「2階建て」といわれ、1階部分の基礎年金と2階部分の厚生年金があります。それぞれの簡単な説明は以下のとおりです。

・基礎年金…国民年金で支払われる年金

・厚生年金…厚生年金で支払われる年金

図で表すと、以下のようなイメージになります。

日本の公的年金は老齢基礎年金と老齢厚生年金の「2階建て」が特徴です。まずは公的年金をいくら受け取れるかをしっかり把握しましょう。

※老齢厚生年金は、65歳になる前と後では受給要件が異なります。

※老齢厚生年金・老齢基礎年金は60歳〜64歳までに減額して受け取る繰り上げ受給、66歳〜70歳までに増額して受け取る繰り下げ受給が可能です。

※老齢以外の理由で、重度の障害を負った時は「障害年金」、生計の中心であった人が亡くなった時は「遺族年金」として公的年金から支給されます。

「自分がいくら年金を払ってきたか」という年金記録の確認方法としては、「ねんきん定期便」や「ねんきんネット」があります。ねんきんネットは、現時点での年金支給見込額などを確認したいときに便利ですので、登録しておくといいでしょう。

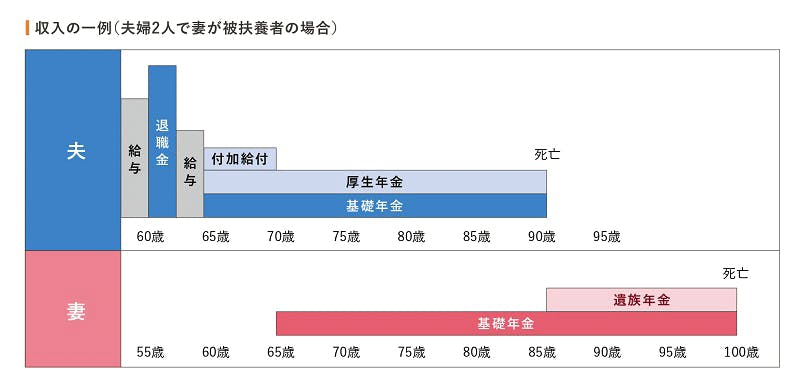

夫婦2人で妻が被扶養者の場合、公的年金だけで見ると収入は以下のようなイメージとなります。

年金の支給開始は65歳です。定年退職後から年金支給までの間の生活費をどうやって作るかを早めに考えておきましょう。

60歳で退職してから65歳までの間は再就職などで補うとして、65歳以上からは老齢基礎年金と老齢厚生年金で生活することになります。多くの場合、現役世代で得ていた可処分所得に比べて少ない手取りとなるので、この差分をどうにかすることが必要です。

老後の収入源としての私的年金

ここで検討したい老後の収入源が、私的年金など。私的年金とは、2階建ての公的年金の上に、個人の自助努力で3階部分を建て増しするイメージです。

※老齢厚生年金は、65歳になる前と後では受給要件が異なります。

※老齢厚生年金・老齢基礎年金は60歳〜64歳までに減額して受け取る繰り上げ受給、66歳〜70歳までに増額して受け取る繰り下げ受給が可能です。

公的年金だけでは不安な人のために任意で加入する私的年金があります。公的年金と同じように、老後の生活費として使えます。

私的年金の種類はさまざまです。また、私的年金以外にも保険商品などを使って老後の収入を確保する方法がありますので簡単に解説しましょう。

・確定給付企業年金

企業年金基金、または企業自体が年金資産を運用し、従業員に給付の内容を約束して給付を行う年金です。

・厚生年金基金

企業や業界団体が国の認可を受けて設立する厚生年金基金が年金資産を運用し、従業員に約束した給付を行う年金です。法改正によって、存続のための基準が厳しくなり、2016年4月以降、基金を解散する、もしくは確定給付企業年金への移行が促進されることになりました。

・確定拠出年金

企業と従業員が拠出した掛け金に対し、従業員個人ごとに運用指図を行い、掛金と運用収益を足した合計が給付額となる年金です。自営業など、厚生年金加入者でない場合には、個人型確定拠出年金(iDeCo)もあります。運用次第では想定しているよりも低い受け取り額になることもあります。

・退職金

給与所得者が退職する際に支払われる「退職一時金」のことです。企業により金額は大きく異なりますが、最終学歴+雇用期間+役職などの要素によって金額が決まります。

・生命保険

被保険者が保険規約の定める一定の事由(死亡、高度障害など)に該当したときに受け取れる保険商品です。被保険者が死亡したときに必要となる葬儀費用・入院費用の清算・墓の確保などに必要な金額を補う手段の一つとして使えます。

・個人年金保険

一定期間保険料を納めると、一定年齢から保険金として受け取れる保険商品の一種です。個人年金保険には所得控除の対象となる商品もあります。

老後の収入計画と主な資産/支出を整理しよう

ここまで説明してきた公的年金制度と、私的年金などの手段で老後の収入計画を立てることも重要ですが、現在持っている主な資産と現在の支出・老後の支出についても合わせて整理しておくとよいでしょう。

洗い出すべき主な資産と支出の一例を示した図をご覧ください。

現在の保有資産や収入・支出を知っておくと、これから定年までに準備すべきお金はいくらなのかも見えてきます。

主な資産や収入を整理する際に注意したい点は、土地や建物といった不動産や有価証券など、その状況において評価額が異なる資産の金額です。不動産や有価証券は、購入時の価格ではなく資産を確認している時点の評価額を調べて記載するようにしましょう。特に、持ち家の場合、新築時の価格と現在の価格では、大きな差が生じているケースが大半です。

また、主な消費支出については、「現在の家計を整理して何にいくらかかっているか」を洗い出すことから始めましょう。現在の家計支出を把握したら、そこから将来的には負担がなくなったり減少したりする費目(食費や子どもの学費、保険料の見直しなど)、逆に増えそうな費目(医療費など)を考えて老後の消費支出を見積もります。

老後の消費支出を見積もることができたら、収入と支出の関係がどのようになっているかを確認し、不足分をどのようにして補うかを検討しましょう。このようにして、自分の老後を現実的に見つめ直すことで、今後の対策をどうするべきかが見えてきます。

関連情報:公的年金に加えて、保険で老後に備えるには?

(アクサ生命公式サイト)

老後資金に悩んだら、フィナンシャルプランアドバイザーに相談してみよう!

ゆとりある老後生活を送るためには、約3,360万円もの老後資金が必要になります。政府が発表している2,000万円は、あくまでも通常の日常生活を送ることを想定した金額です。そのため、旅行や趣味などを楽しむゆとりが欲しい場合や、突発的に発生するリスクのある医療費や介護費が発生することが考慮されていません。

老後資金の貯め方には、さまざまな方法がありますが、まずは老後の生活資金が現状でどこまで足りているかどうかを確認することが大切です。老後資金をどうするかお悩みの方は、アクサ生命のライフマネジメント®コンサルティングを利用して老後のお金について考えてみましょう。

アクサ生命のライフマネジメント®コンサルティングは、あなたの老後資金の悩みに寄り添い、経験豊富な「フィナンシャルプランアドバイザー」が、老後に対する不安や老後資金の形成方法についてアドバイスします。相談者は、将来必要な資金と今使える資金を把握できるため、将来に対する漠然とした不安が解消され、趣味や家族と過ごす時間に安心してお金を使えるようになるでしょう。

「自分では老後に必要な資金計画を立てるのが難しい」と感じる人は、アクサ生命までお気軽にご相談ください。

【監修者】

田尻広子(たじり・ひろこ)

2級FP技能士

証券外務員第一種

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。

あなたの「夢」を叶え、人生100年時代を豊かにするためのプランを一緒に考えませんか。

*1 公益財団法人生命保険文化センター「生活保障に関する調査/令和元年度」より

*2 厚生労働省「医療費の自己負担」

*3 10,400円の内訳:

① 治療費1日平均(推計)2,952円

出典:厚生労働省「平成28年 医療給付実態調査」をもとにアクサ生命が計算。(推計平均在院日数29.81日、推計1入院あたり医療費総額1,015,408円。高額療養費制度適用後(70歳未満・年収(目安)約370万円~約770万円、月初から入院された場合)の金額)

② 差額ベッド代(推計)6,144円

出典:厚生労働省 中央社会保険医療協議会「主な選定療養に係る報告状況」1日当たり平均徴収額金額階級別病床数 平成28年7月1日現在(平成29年11月15日総会資料)

③ 食事代などの一部負担 1日3食1,380円

所得区分「一般」の場合。実際の自己負担額は年齢や所得によって異なります。

※「差額ベッド代」や「先進医療にかかる費用」は、保険診療との併用が認められています。 公的医療保険が適用されない保険外診療を受けると、公的医療保険が適用される診療も含めて、医療費の全額が自己負担となります。 ただし、厚生労働大臣の定める所定の診療(「差額ベッド代」や「先進医療にかかる費用」など)は、保険診療との併用が認められています(保険外併用療養費制度)。そのため、一般治療と共通する部分(診察・検査・投薬・入院料など)の費用は、公的医療保険が適用される診療と同様に公的医療保険からの給付があります。

*4 厚生労働省 平成26年(2014)患者調査の概況

*5 公益社団法人 全日本病院協会「医療費」、公益社団法人 全日本病院協会「医療費」2018年 年代別

*6 厚生労働省「医療費の自己負担」

*7 厚生労働省「介護保険事業状況報告(暫定)(平成28年9月)」、総務省「人口推計(平成28年9月確定値)」

*8 厚生労働省 「月々の負担の上限(高額介護サービス費の基準)が変わります」

*9 自己負担額の合計(高額療養費制度適用後)は、公的医療保険の被保険者が70歳未満・年収(目安)約370万円~約770万円の場合の治療例にもとづいて算出した金額例です。実際には、医療機関・診断内容・治療内容などにより自己負担額は異なります。※データ提供:(株)メディカル・インシュアランス・テクノロジー(2018年9月現在の公的医療保険制度にもとづき作成)

*10 厚生労働省「先進医療を実施している医療機関の一覧」

*11 平成30年1月17日中央社会保険医療協議会総会資料「平成29年6月30日時点で実施されていた先進医療の実績報告について」(平成28年7月1日~平成29年6月30日の実績報告)

*12 財団法人 日本消費者協会「第11回 『葬儀についてのアンケート調査』報告書」(平成29年)

*13 厚生労働省「医療費の自己負担」

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

Copyright © AXA Life Insurance Co.,Ltd. All Rights Reserved.