令和元年。元号から金利を学ぶ!「72の法則」

2019年8月2日 | お金のこと -Wealth-

#お金 #アクサ流 お金の解体新書 #保険 #税金 #今できること

平成という時代が幕を閉じ、「令和」の時代に入りました。

新元号に変わる節目の年だからこそ、改めて自分の将来について考えてみませんか?

年始に今年一年の目標や計画を立てる方は多いと思いますが、新元号の始まりの年は「これからの時代をどのように過ごそうか」また、それに伴い「将来のための資産形成をどのようにしていこうか」という風に、これからの人生やお金について考えてみましょう。

「お金の解体新書」Vol.1~Vol.3を読まれた方の中には、様々な金融商品を現在検討されている方もいれば、すでに購入された方もいるかもしれません。そんな時気になるのが「運用するお金がこの先どのくらい殖えるのだろうか?」ということだと思います。

そこで今回は、長期的な視点で人生やお金について考える上で、参考にしたいある法則をみなさんに紹介したいと思います。

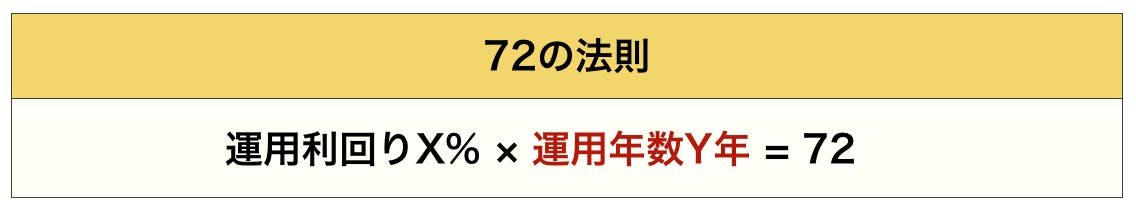

その法則とはズバリ「72の法則」です。

実はこの「72の法則」、アインシュタイン博士によって発見されたものです。この法則は複利運用をする際にとても参考になる考え方で、運用しているお金が約2倍になるまでの金利と年数の関係を表した公式になります。

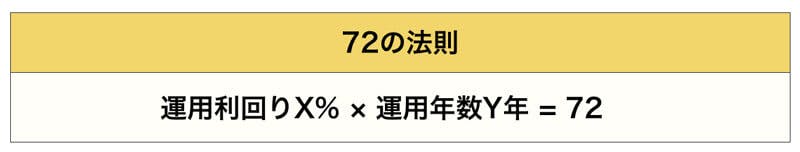

仮に、金利 X%、運用年数をY年とすると、

X% × Y年 = 72

という計算式で表せます。

そしてこの公式を活用することで、あなたが運用しているお金が2倍になるのにどのくらいの年数が必要になのかを概算することができるのです。

「なんだか難しそう、、、」そう思われたかもしれませんね。でも大丈夫。これから順を追ってわかりやすく説明していくので安心してください。この時点ではポイントとなる「72」という数字だけ覚えておいてくださいね。

※「複利」については後ほど事例を用いてわかりやすく解説いたします。

まずは、この「72の法則」を理解しやすいように「普通預金」を例に解説をしていきたいと思います。合わせてこれからの資産運用で大切な考え方もお届けしていきますので、しっかりと読んでくださいね。

さて、普通預金に入れたお金が2倍になるのに、果たしてどのくらいの期間が必要になるのでしょうか?

普通預金で将来の備えをしている人はきっとあなたの周りにもたくさんいるでしょう。

では、たとえば比較的利率の高いネット銀行があったとして、普通預金で預けたお金が金利によって2倍になるまでにどのくらいの期間がかかるのか「72の法則」に当てはめて考えてみましょう。

まずは、先ほど挙げた「72の法則」を見てください。

※「複利」については後ほど事例を用いてわかりやすく解説いたします。

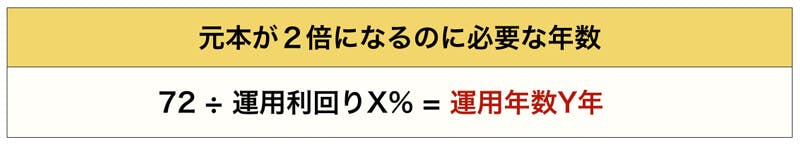

上記の式の中で、今回求めたい数字は赤字の「運用年数Y年」の部分なので、この計算式を以下のように並べ替えることで、運用年数を割り出すことができます。

上記のように72という数字を金利で割ることで、お金が金利によって2倍になるまでの期間を出すことができます。

たとえばあるネット銀行の普通預金の金利が0.01%だったとします。その0.01%の金利を計算式に当てはめてみると…

72 ÷ 0.01 = 複利運用でお金が2倍になる年数

あなたも、この機会にお手元にあるスマートフォンなどで計算してみましょう。

答えは、なんと、、、「7,200年」。

つまり、普通預金で預けているお金を金利だけで2倍に殖やそうと考えた場合、7,200年もかかる可能性があるということです。ちなみに今から7,200年前といえば、縄文時代だと言われており、もし0.01%の金利だけでお金を2倍にしようとしたら、縄文時代から令和元年に相当する期間、ずっと預金し続けなければなりません。

「人生100年時代」と言われている昨今、資産を築いていくには、普通預金だけでは不十分である可能性が見えてきます。

では、普通預金の一部を年利3%の金融商品で運用してみると、どのような違いが生まれるでしょうか。

計算式は、以下のようになります。

72÷3(年利3%) = 24年間

つまり24年間で、運用したお金が2倍になる可能性があるということです。これであれば、次の元号を待たずしてお金を2倍に殖やせるかもしれません。

同じ金額であったとしても、そのお金を普通預金という入れ物だけに入れておくのか、それともその一部を別の入れ物に入れておくかで、差がでてくるということです。

これは、普通預金がダメで、他の金融商品が良いということではなくて、普通預金以外にも他の選択肢について知識を深めて検討することが大切だということです。

ちなみに上記の表は、お金を2倍に殖やすのに必要な年数を令和元年から遡ると何時代になるのかをまとめたものです。金利0.01%の場合は、貨幣制度すら存在していなかったであろう縄文時代から貯蓄をする必要があります。

0.1%の場合の必要年数は720年となっており、0.01%の場合に比べるとはるかに時間は短縮されましたが、それでも令和元年から時代を遡ると鎌倉時代です。

鎌倉時代といえば、かの有名な源頼朝が鎌倉幕府の初代征夷大将軍として政権を握っていた時代です。そう思うとやはり気が遠くなってしまいますね。

金利が1%の場合、必要な年数は72年です。72年前といえば昭和21年。この年は、なんと日本国憲法が公布された年となります。

そして金利3%になると、いよいよ平成時代に突入します。5%の場合は平成16年となりますが、イチローが大リーグで年間最多安打記録を更新した年です。

そして、7%の場合は時代を遡ると平成20年となります。平成20年を代表する出来事といえば北京オリンピック。水泳では北島康介選手が世界新記録となる58秒91のタイムで優勝し、見事金メダルを獲得しました。

いかがでしょうか。このようにして時間を遡ってみることで、改めて金利がほんの数%違うだけで、お金が殖えるスピードに大きな差が開いてしまうことを実感することができますよね。

そもそも、なぜここまで差が開いてしまうのでしょうか。そのキーワードは「複利」です。まずは複利がもたらす効果について例をあげながら見ていきたいと思います。

※以降に記述する資産額の推移などはシミュレーションであり、将来の運用成果等を保証するものではありません。また税金や取引にかかる手数料等は一切考慮しておりません。

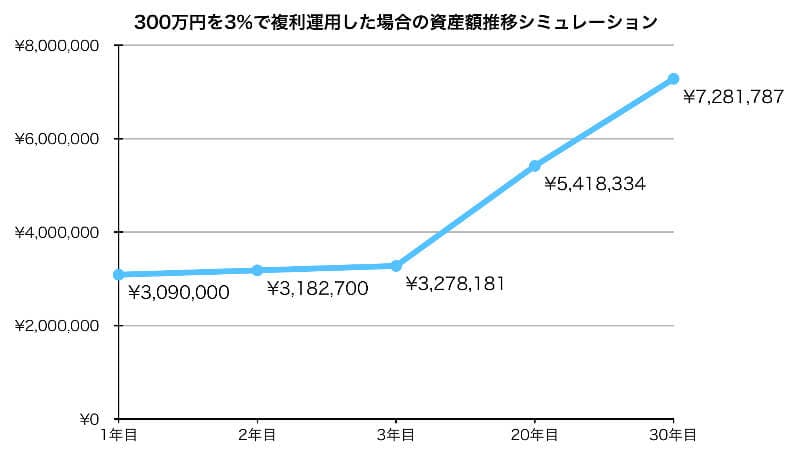

たとえば、会社勤めの30歳のAさんが、将来のために貯金していた300万円で複利運用をしたいと考えたとします。

もしAさんがその300万円を3%で複利運用した場合、

・1年目

1年目は300万円に対して3%の金利が発生するので、90,000円殖えることになり、資産の合計額は3,090,000円となります。

・2年目

2年目は、1年目に殖えた90,000円を合わせた3,090,000円に対して3%分の金利が発生することになります。ですので92,700円殖えることとなり、プラスで受け取れる額が1年目よりも2,700円多くなります。資産の合計額は3,182,700円となります。

・3年目

3年目も2年目と同じく、プラスになった92,700円を含んだ合計額3,182,700円に対して3%の金利が発生することになり、2年目よりも2,781円多い、95,481円のお金を受け取ることができます。

このように最初は緩やかに毎年受け取るお金が殖えていきます。これが複利の効果となりますが、20年目になると、その殖え方がさらに大きくなっていきます。

・20年目

20年目に受け取れるお金は、なんと1年目の倍以上の157,816円となります。そして、20年間の運用で得られたお金を合計した総資産額は5,418,334円となります。

・30年目

さらに30年目になると、その年に受け取れる金額は212,091円となり、その時点での資産の合計額は7,281,787円となるのです。

いかがでしょうか。Aさんが運用したお金は300万円で、1年目の資産合計額は、3,090,000円でしたが、30年目には7,281,787円となっています。このことから、長期的な視点にたち時間をかけながら、ジワジワと資産を殖やすことがいかに大切かがわかってきます。

このように、複利とは金利により得られたお金に対しても金利が発生する仕組みで、最初は緩やかに殖えていきますが、20年、30年と時間をかければかけるほど、殖え方が大きくなっていきます。

いかがでしょうか。今回は「72の法則」を参考に、運用の方法によって将来にどのような違いが生まれるのか、その一例を紹介しました。

世の中には様々な金融商品があり、金融商品によってその特徴は様々です。その数ある金融商品の中から、あなたがこれから歩んでいく人生にぴったりあった商品を選ぶことが大切です。

そのためにも、今回紹介した「72の法則」や「複利の効果」、加えてこれから「お金の解体新書」でお届けしていく様々な視点から、金融商品について理解を深めていきましょう。

きっと、あなたにあったライフプランを立てる上で、手がかかりやヒントがいくつも見つかるはずです。

AXA-A2-1907-0374/A6D

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。

あなたの「夢」を叶え、人生100年時代を豊かにするためのプランを一緒に考えませんか。

>>>連載記事一覧はコチラから

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-