アクサ流「お金の教養」

Vol.16 誰もが「人生を経営する」時代へ~ライフプランニング編~

Vol.16 誰もが「人生を経営する」時代へ~ライフプランニング編~

少子高齢化に格差の拡大、デフレに膨らみ続ける国の借金……。

多くの不安要素を抱える日本。本コラムでは、人生100年をずっと笑って過ごすために必要なお金の知識、特に「資産形成・株式・景気・金利」といった“とっつきにくい”テーマを分かりやすく解説してきました。

ここまでの締めくくりとして、「資産形成とは一体何なのか?」について、一緒に紐解きながら、アクサ生命が考えるライフプランニングや資産形成の本質をお届けしていきたいと思います。

ライフプランニングと資産形成、この2つをしっかりと押さえておくことで、何のためにお金の勉強をするのか、その目的意識が明確になり、より自分にあった資産形成プランを作れるようになりますし、勉強をするときの姿勢や吸収力が段違いに上がっていくでしょう。

また、資産形成の本質をご自身の中にしっかりと落とし込むことができれば、これまで学んできた事柄を線で理解することができるようにもなり、ご自身の中でスッと整理されていくはずです。

そこで今回は、当社の副社長 幸本智彦へのインタビューを通して、皆さんにライフプランニングや資産形成の本質をお届けしていきたいと思います。

金融リテラシーよりも人生の経営力を磨こ�う

――近年、資産形成という言葉を聞く機会が増え、それには金融リテラシーが欠かせない、というメッセージもよく聞かれます。一方で、「金融リテラシーとは?」と尋ねられると、明確に答えられるひとは少ないように感じます。そこで、幸本さんに質問です。金融リテラシーとはどういったもので、どんな時に役立つのでしょうか?

金融リテラシーとは、一般的には「お金の教養」と言い換えられます。これを身に付けることは確かに重要でしょう。しかし、これについて議論をする前に、より根本的なことについて目を向ける必要があると私は考えています。

それは、私を含め多くのひとたちが一番できていないであろう「人生を経営する(=ライフマネジメント)こととそのためのライフプランについてしっかりと考えること」です。

経営と聞くと、難しく感じられるかもしれませんね。

そこで、まずは会社の経営について考えてみましょう。会社を経営していくには、理念(事業目的)やビジョンが必要です。それを達成するための目標設定も大切になります。さらにアクションプランを立て実行をし、理念の実現と目標に向かって日々成果を積み重ねていくということに尽きます。

では、これを自分の人生に当てはめて考えてみましょう。みなさん、これまでの人生を振り返って「自分の人生を自分自身できちんとマネジメントしている、経営している」と自信を持って言えますか?

どういう人生理��念を持ってどのように生きていきたいのか、そのためにどのような目標を立てているのか、このような事柄について深く考えられているでしょうか?

自分の人生をどのように経営していくのか、明確に定めきれていない部分はありませんか?

お金を殖やすこと自体が目的になっていませんか?

――自分の人生を経営する、という発想はこれまでなかったですね。

本来のお金の役割とは、たとえば、歳を重ねた先にある理想的な生き方や、家族が将来にわたって幸せに過ごす姿、つまり、人生の理念や目標を明らかにし、それを実現する際に活用するものに過ぎません。

だからこそ、お金の教養を身に付ける努力をする前に、あるいは努力をしながら、「どういう人生を歩んでいきたいのか?」という問いの答えを明確にする必要があるのです。それがないと「自分にとって最も合理的なお金のつかい方」を判断することはできないと言っても過言ではありません。つまり、ライフプランなしには金融リテラシーは語れない、というわけです。

もちろん、知識は多ければ多いだけ良いという考え方はありますし、投資の方法など金融に関する知識についても同じことが言えます。しかし、自分の人生を経営する理念や目標がなければ、いつか「そもそも、何のためにお金を殖やしているんだったっけ?」という新たな疑問を抱えることになってしまいかねません。

一方、もし人生の理念とそれに基づいた目標を定められれば、それを実現するにあたって必要なお金がどの程度必要か見えてくるし、どのように用意するのが良いか?と積極的に考えはじめるようになると思います。

こうなって初めて、株や債券などへの投資をするか、よりたくさん貯蓄できるようにするか?などの選択肢から、どれを選ぶのが自分にとって合理的か、金融リテラシー・お金の教養を活かして判断することになるわけです。

ご存知でしたか?個人金融資産が米国は日本の4倍近く増えている!?

――いま、多くのひとが、年金をはじめとする社会保障制度、個人の収入や貯蓄の可能性、老後に必要なお金などについて、漠然とした不安を抱えています。そうした状況において、人生を経営する方針が明らかになり、「お金の教養」が身に付いていると、どのような変化がもたらされるのでしょうか?

もし、人生の経営がうまくいっていたなら、「消費すべきところは消費する、資産形成はこうする」、というふうに自信を持って行動できることでしょう。しかし、多くの場合、人生を経営する理念や目標、つまりライフプランが明らかではないので、「いまお金をつかっても将来に影響�はないか?」という心配を払拭できずにいたり、漠然とした不安の中で歩いているような感覚に捕らわれたりすることになるのだと想像できます。

私は、このことが、日本の社会的課題である「デフレマインド」の本質だと思っています。つまり、デフレマインドを根本的に払拭する方法の一つが、「人生を経営する」ことであり、「それを実現するためのライフプラン」であるということです。

このような個人のお金に対する向き合い方は、今後の長い人生にどのような影響を及ぼすのか、金融庁が発表した「人生100年時代における資産形成」レポートを参考にしながら考えてみましょう。

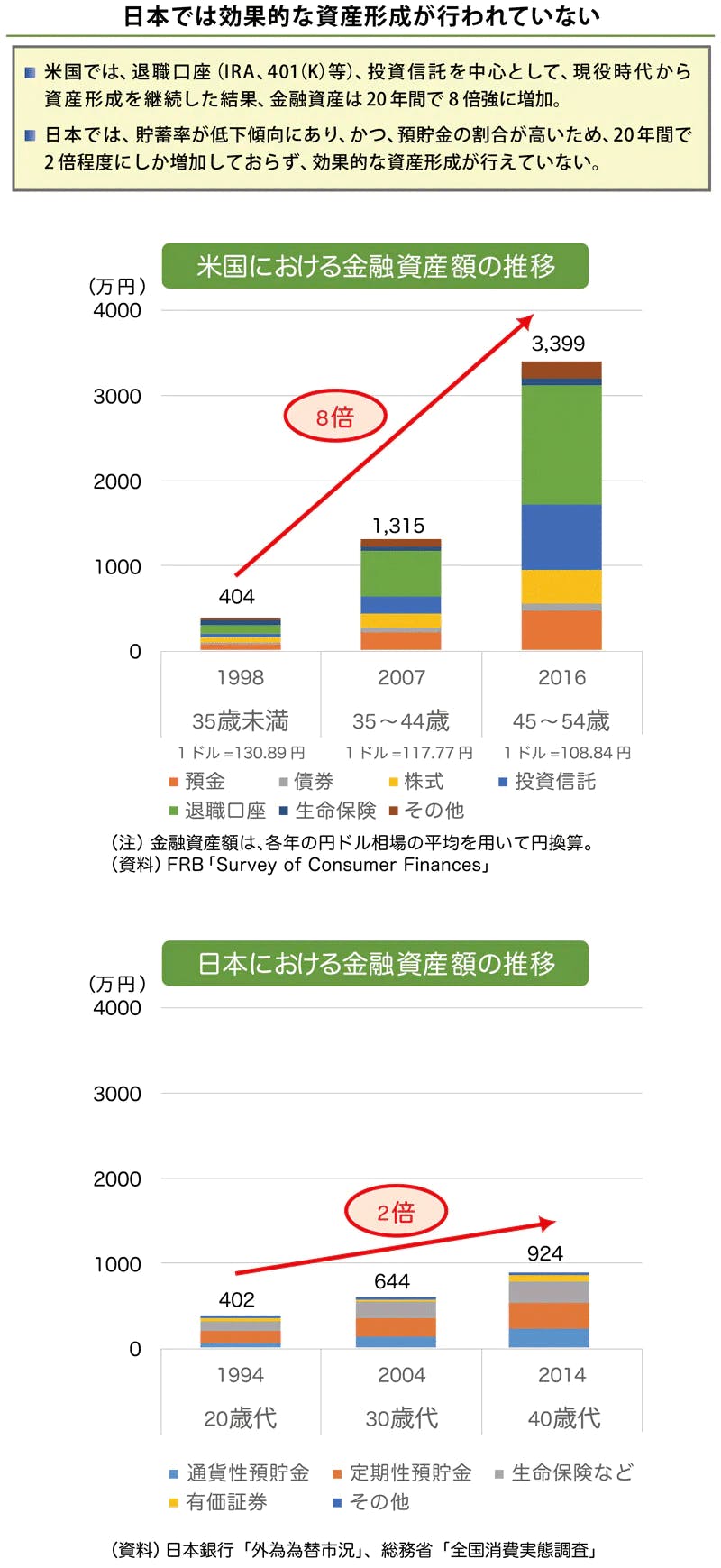

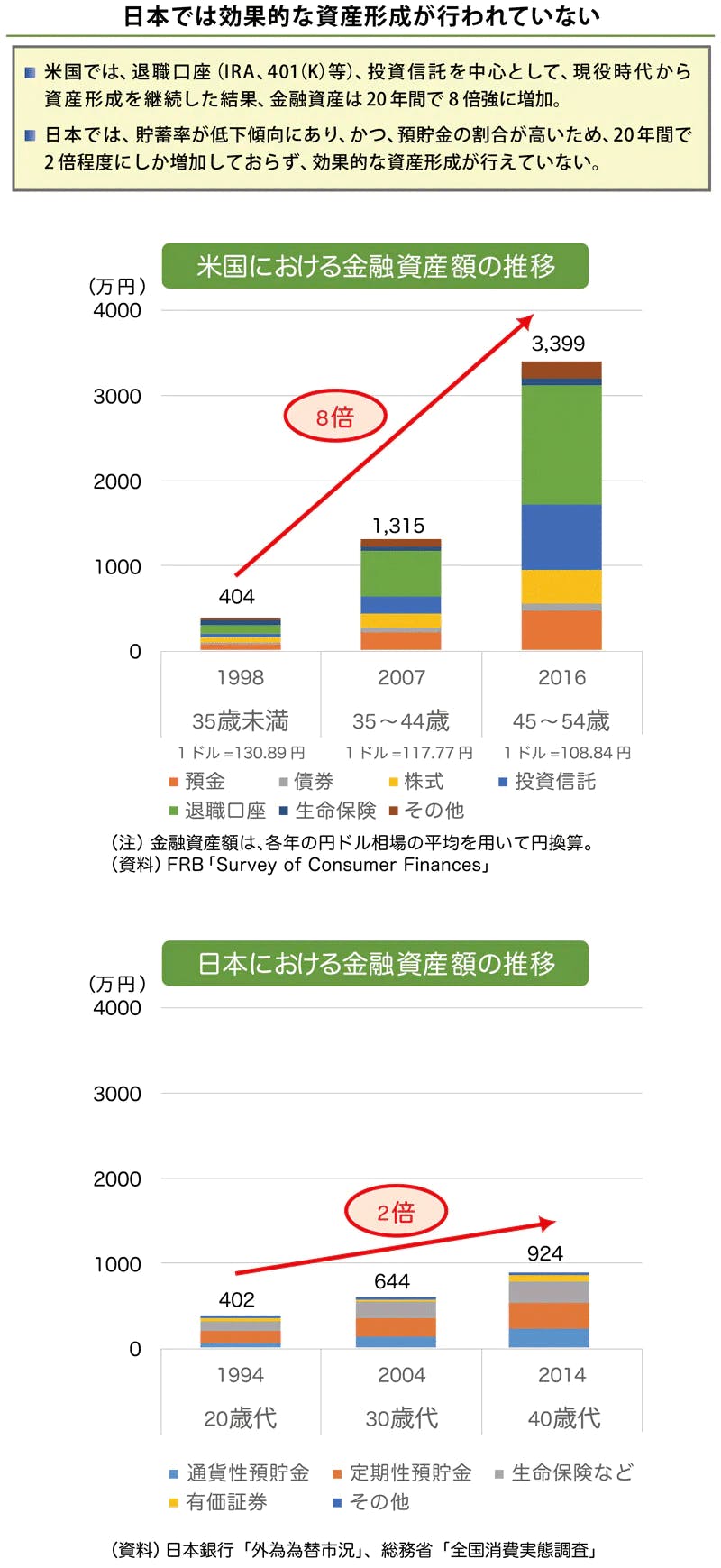

このレポートの中にある次のグラフをご覧ください。

※出典: FRB「Survey of Consumer Finances」、日本銀行「外為為替市況」、総務省「全国消費実態調査」をもとに金融庁が作成(H31.4.12)

この20年の間で米国は金融資産額が約8倍増加しています。これに対して日本は20年間という長い年月をかけても2倍程度しか増えていないことが分かります。

「同じ先進国でありながら、これだけの違いが生まれている」ことは驚くべきことです!

そうなった理由について、ぜひ一歩踏み込んで考えてみてください。

よく「日本は金融リテラシーが諸外国に比べて低いから」とか、「いまの退職世代は金融リテラシーを身に付ける機会がなく、資産形成の知識がなかったから」、「その選択肢を金融機関が示してこなかったのは反省すべきことだ」と言った意見が聞かれます。

確かにそうした理由はあるのでしょうが、しかし、これらはあまりに表面的な捉え方のように感じます。

国民一人ひとりが人生を経営していたら結果は違っていた?

もちろん、個人の金融資産のことなので個人が責任を負う部分はあるだろうし、教育が国を作るというのなら「これまで金融教育が十分じゃなかった」と言う事実に目を背けてはならないかもしれません。ですが、それ以上に、一人ひとりが人生経営を考え、ライフプランを組み立てられていなかったことが根本的な原因ではないか、と私は思うのです。

もし、一人ひとりが「自分の人生の目標とライフプランを実現するには?」と人生を経営する�ことを考えたなら、逆算して必要なものが明確になっていったでしょうし、理想の結果を得るために金融リテラシーが必要だったなら、何かしらのアクションを起こしてそれを身に付けていたと思います。

また、そのアクションの中で、株式や債券などに投資する必要があるならば、自分にとってふさわしいものはどれか、自分自身にとって最も合理的な選択肢を選べるようになっていたはずです。

いかがでしたか?今回は、「人生を経営」するという心構えを持つことが、資産形成をする上ではとても大切になってくる、というお話しでした。

それでは次回、アクサ生命の考える資産形成について、お話を進めたいと思います。

幸本智彦

アクサ生命保険株式会社 代表取締役副社長兼チーフディストリビューションオフィサー。

東京海上日動フィナンシャル生命保険株式会社のマーケティング担当執行役員、アリコジャパンのエイジェンシーマーケティング担当執行役員等を経て、2010年1月にアクサ生命保険株式会社に入社。常務執行役員、取締役 専務執行役兼チーフディストリビューションオフィサーを歴任し、2011年6月、取締役 代表執行役副社長兼チーフディストリビューションオフィサーに就任。アクサ生命の監査役設置会社への移行に伴い、2019年4月より現職に就き、現在に至る。武蔵大学 経済学部 卒業。昭和37年1月28日生。

AXA-A2-2101-0020/844